中国经济持续加杠杆难以为继,未来的被动去杠杆将成为经济减速器

核心要点:

中国过去的经济增长模式很大程度上是依赖高杠杆模式,即居民高储蓄率提供源源不断的资金来源,贷款长期快速增长成为可能,而基建投资、工业产能、房地产投资、房地产销售都依靠贷款长期快速增长获得了资金来源和长期扩张,从而形成了经济长期快速增长。

与美国相比,中国的储蓄率远高于美国,贷款总量/GDP远高于美国。近几年来,中国经济的高杠杆程度在增加,银行存贷比持续上升,美国则持续下降。

然而,过去中国这种高杠杆模式难以持续,因为工业产能正在过剩、基建受困于地方政府债务、房地产本身的销量下滑。经济增长模式将被动去杠杆,贷款增速或贷款总量将被迫下降,抑制中长期的经济增速。并且银行业的中长期收入增长和利润增长将趋于下降,银行业的好日子逐步过去,快日子正在逼近。

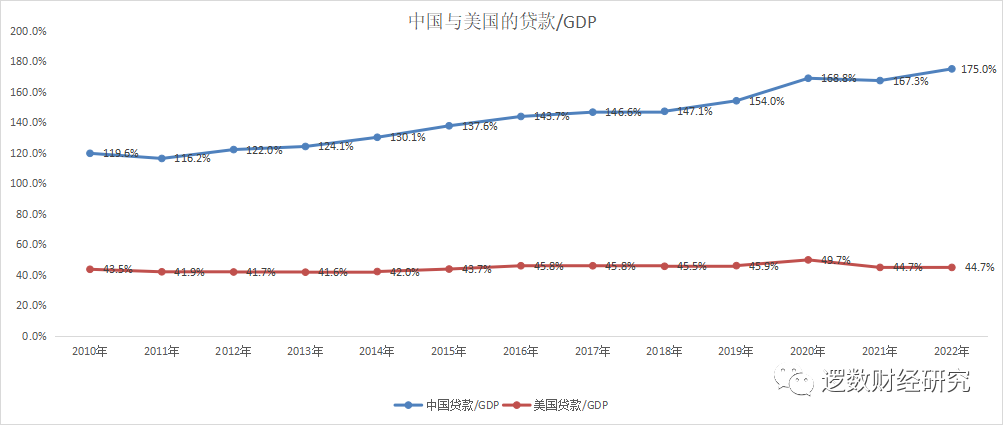

中国的贷款/GDP远高于美国,且持续快速上升

中国经济的一个显著特征是高度依赖银行贷款融资,贷款/GDP的比例较高。

2022年,美国的商业银行贷款总额/GDP的比例只有44.7%,而中国则高达175%。

不仅如此,比较2010-2022年这13年来,中美两国的贷款/GDP的比例可以发现,中国的贷款占GDP的比例不仅远高于美国,而且快速增长。这13年来美国商业银行的贷款/GDP的比例基本稳定在45%左右,但中国这一指标从2010年的119.6%上升到2022年175%。

可见,相比于美国而言,中国经济增长更加依赖银行贷款增长,中国经济的加杠杆特征十分明显。

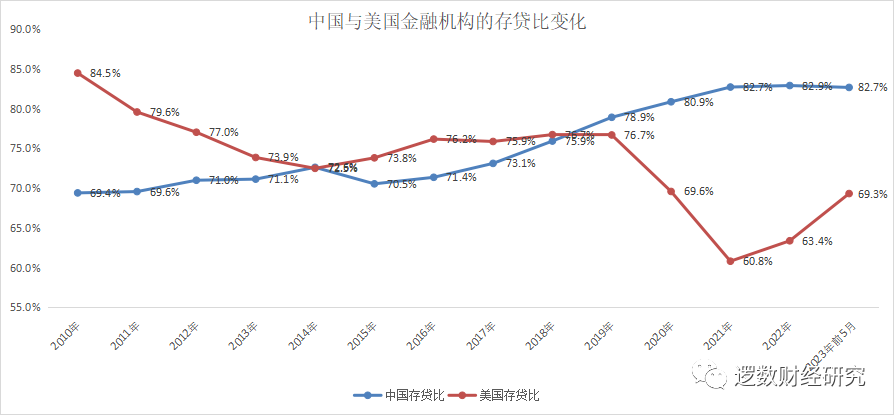

中国的存贷比持续上升,美国总体下降

银行的贷款总额/存款总额(存贷比)反映了信贷宽松程度,也反映了经济活动的杠杆程度。

比较2010年以来中美存贷比,中国的存贷比2010年以来总体上升,从2010年的69.4%上升到2022年的82.9%,越来越多的银行存款被放贷了。

而美国的存贷比则持续下降,从2010年的84.5%下降到2021年的60.8%,2023年前5月回升到69.3%。

可见近13年来,中国越来越在增加信贷杠杆,而美国经济总体在降低杠杆。尤其是2016年开始,中国的存贷比持续快速上升,且最近三年始终维持在80%以上的高位,信贷扩张十分迅速。

贷款增速与GDP增速

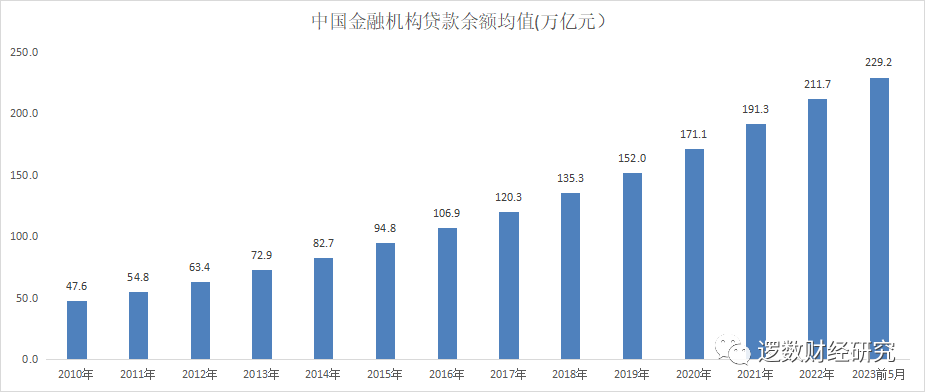

2010年以来,中国的贷款增长一直保持在2位数以上的快速增长。总体增速下降。贷款增速与GDP增速、固定资产投资增速、房地产投资与销售增速都呈现较为密切的关联。

2010-2015年基本上是固定资产投资高增长(10%以上)的高增长驱动银行贷款总量快速增长,增速14-16%之间。

2016年-2020年,基本上房地产驱动带来的贷款增长十分明显。尤其是房地产销售额增长较快,消费者购房贷款增长较快,同时房地产开发投资增长较快导致房地产企业开发贷增长较快。房地产成为贷款增长的重要来源。

房地产投资和商品房销量成为银行贷款增量的重要来源

房地产是典型的资金密集型行业,一方面房地产开发商拿地建设需要向银行贷款,房地产企业的资产负债率普遍超过50%。另一方,多数购房者需要贷款买房,也会产生大量的银行贷款。

2016年-2022年,中国金融机构的贷款余额从106.9万亿元猛增到211.7万亿元,累计增长104.8万亿元。贷款增长十分迅速,房地产可谓是贡献很大。

2016-2022年,房地产开发投资耗费的资金高达88.7万亿元,而商品房销售额耗费的资金高达105万亿元,两者合计高达近200万亿元,即便假设房地产开发资金约三成需要靠贷款募集,购房资金约3成靠贷款募集,那么也就是说2016-2022年期间银行贷款增量中的100万亿也有将近60万亿贷款是房地产贡献出来的,房地产贷款产生的增量很可能占银行贷款增量的一半以上。也难怪都说房地产大到不能倒。

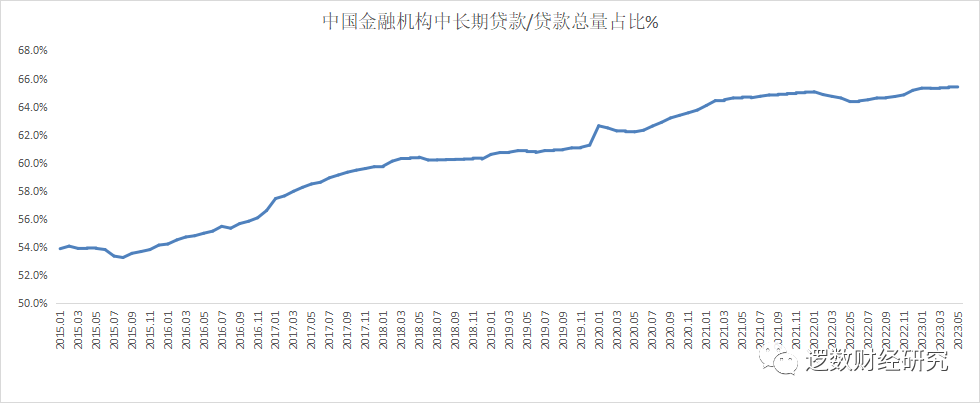

中长期贷款占比持续上升,目前高达65%

当前,中国的贷款总量不仅高,而且长期贷款占比也高达65%,这意味着企业和家庭承担的债务压力高,而且还会在相当长一段时间内被债务所缠身。这对企业未来的投资积极性不利,也对家庭消费不利,从中长期来说会抑制经济增速。

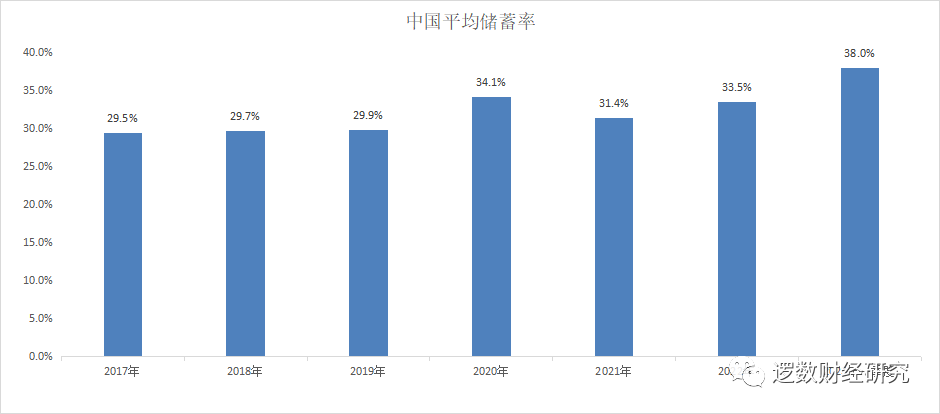

中国高储蓄率是存款和贷款长期高增长的重要驱动力

2017年中国储蓄率29.5%,2022年33.5%。相比于美国,2017年美国储蓄率只有7.3%,2022年只有3.7%。中国储蓄率远高于美国,这是中国存款总量和贷款总量能够长期快速增长的重要原因,因为高储蓄率带来持续不断的增量资金,形成银行持续的贷款增长来源。

高储蓄率带来了长期的资本形成,但是一旦长期的工业产能增长超过了社会总需求,就会形成庞大的过剩,储蓄-贷款-投资-消费的驱动模式就无法维持下降。

过去中国经济的高杠杆模式难以持续性

经济杠杆(贷款占比)当前已经非常之高,经济高杠杆的主要原因是基建和房地产的长期快速发展。一方面,基建投资长期高增长,形成了以城投公司承载的债券债务和银行贷款债务;另一方面,房地产长期高速发展给房地产开发商积累了巨额的开发贷债务也给购房者积累了巨额的购房贷款债务。

就未来的中国贷款增长前景来看,无论是工业投资带来的贷款,还是基建投资带来的贷款,还是房地产投资和购房带来的贷款,预计都将陷入低速增长或者总量下降的局面。过去贷款快速增长的局面将长期扭转,贷款增速将持续下降,甚至出现贷款负增长的局面。也就是说过去那种经济高杠杆模式将被迫转向低杠杆模式,表现为贷款增速下降或者贷款总量下降。

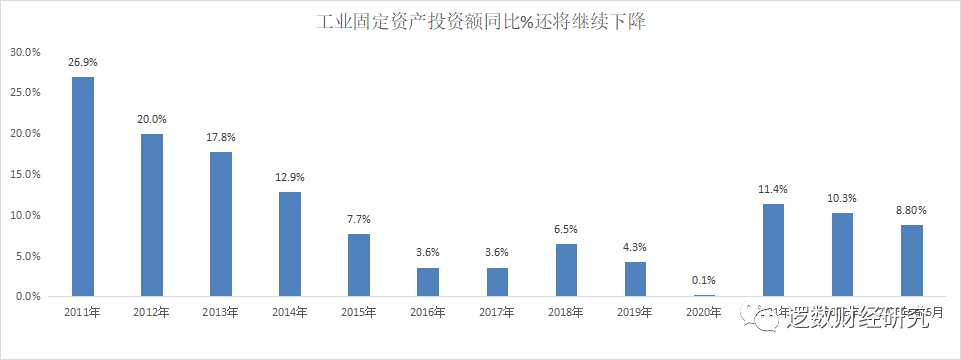

1、工业投资连续三年快速增长,正在形成产能过剩,工业投资贷款增速将下降

从工业固定资产投资增速来看,2011-2014连续四年保持投资高增速,此后带来了产能过剩,工业投资增速进入低速增长期,2016-2020工业投资增速总体不超过5%,因为投资过剩、产能过剩,工业企业不愿意继续投资。

2021-2023年前5个月,连续三年工业投资快速扩张平均增速接近10%,扩张速度快于工业增加值速度,考虑到出口增速已经下降,内需疲软,过去三年的工业快速增长必然带来工业生产过剩。

过去的高储蓄率带动工业投资高增长会变成双刃剑,因为带来工业产能的过快增长就会形成长期的产能过剩,去产能被迫开始。

因此有利于预测未来几年的工业投资额增速将保持低迷,会以低于5%的速度增长,相应的,工业企业的贷款增长也将下降。

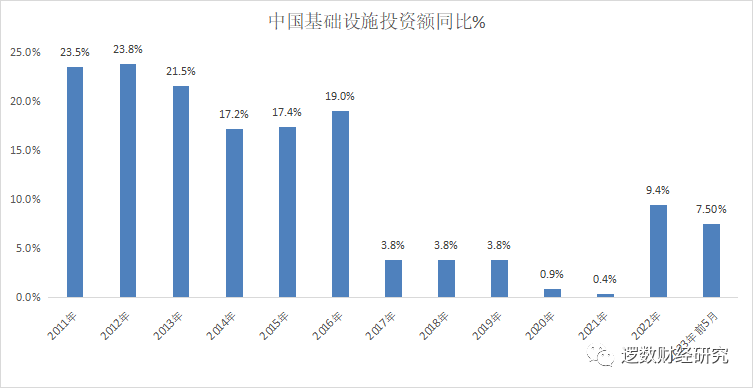

2、地方债务压力之下,基建投资增速可能也会下降,城投公司贷款增速可能下降

中国基础设施投资增速同样呈现2016年快速增长,2017-2021年低速增长,2022年以来快速增长。考虑到地方债务问题,未来地方政府的基础设施投资增速预计会下降,城投公司的银行贷款增速预计也会减速。

3、房地产行业贷款将持续下降

2022年以来房地产开发和销售都出现了显著下降,房地产相关的贷款增长将持续下降。这种趋势预计还将持续,一方面未来的房地产销量难以继续增长,购房贷款难以继续增长,同时房地产开发也就下降或难以增长,房地产企业的开发贷款也趋于减少。因此,房地产相关的贷款预计将长期下降。

经济去杠杆、降贷款势必带来经济增速的下降

加杠杆自然有助于经济增速加快,而被动去杠杆则会抑制长期经济增速。无论是工业投资还是基建投资还是房地产投资,本身都是GDP构成的一部分,这三块投资的增速下降或投资总量的下降都会直接影响GDP增速。这三块的被动去杠杆,带来的直接影响就是银行贷款总量会在相当长一段时间内形成趋势性的增速下降或者总量下降,进而导致银行业长期的业绩增速下降、利润下降,对银行业长期来说不利。银行业的好日子逐步过去,快日子正在逼近。

此外,当前贷款总量庞大,尤其是家庭贷款如房地产贷款总量庞大,会抑制长期的消费潜力,消费增长长期内难以有很好的表现。