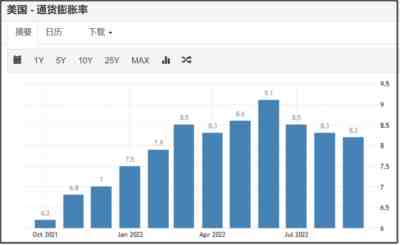

美国9月通胀超预期,全球金融跳水,激进加息为何通胀降不下来?

今晚上美国公布了9月通胀数据。

美国9月CPI同比增长8.2%,市场预期值8.1%。

虽然比起上个月的8.3%通胀率,是有小幅回落。

但这仍然是小幅超出市场预期。

所以纳斯达克盘前期货指数是瞬间跳水3%。

除了美股之外,全球金融市场、债市、汇市都出现巨大波动。

欧洲股市、A50也出现瞬间跳水。

人民币汇率也瞬间跳贬一波,再度贬值破7.2。

日元汇率也是瞬间贬值破147。

欧元、英镑走势也是跳贬一波。

美债收益率自然是瞬间飙涨,美国10年期国债收益率瞬间涨破4%大关。

只能说现在全球金融市场太过于情绪化,稍有超出预期,就马上出现巨大波动,动辄暴涨暴跌。

所以,这也只是市场对通胀数据超预期,一个比较情绪化的反应,具体后半夜会如何走,现在还不大好说。

我昨晚文章也提到过,现在美国每个月通胀数据一公布,全球金融市场影响都很大。

现在全球金融市场已经形成这种开盲盒的情绪化模式,这是非常不健康,也是一种危险信号。

晚上美国通胀数据只是小幅超出预期值0.1%的幅度,就引发市场如此大的反应。

这个主要是因为,美联储激进加息的效果并不好,通胀回落幅度并不大。

这里面肯定是存在一些问题的。

我认为,这主要是,市场投资者缺乏疫情对美国经济巨大影响的预期和了解,所以过高估计了美联储激进加息的效果。

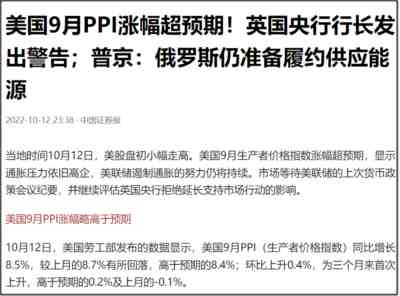

除了CPI数据之外,美国在10月12日也公布了9月PPI数据,也同样超出市场预期。

美国9月PPI同比增长8.5%,也高于市场预期的8.4%。

此外,美联储13日凌晨也公布了9月议息会议的纪要。

其中提到:

1、与会者表示,短期内有意转向限制性政策立场符合风险管理考虑。

2、与会者认为,需要采取行动,以便维持限制性的政策。

3、许多与会者表示,一旦政策达到足够限制性的水平,在一段时间内维持该水平将是合适的。

这个实际上就是说,美联储会倾向于短期内加息至对美国经济有限制性的利率水平。

这就可以解释,美联储为何要这样连续大幅度的激进加息。

就是要把利率尽快提升到对美国经济有足够限制性的利率水平。

如果按照以前一次只加25基点,得加到猴年马月才能对通胀有影响的水平。

另外,很多人问,美联储加息对通胀真的有效果吗?

这个,在疫情这个最大变量出现之前,加息是世界各国央行对付通胀的首选方案。

虽然像土耳其、阿根廷这类新兴市场国家,加息效果通常并不好,这是因为这些新兴市场国家对国际市场影响并不大,他们经济受外部影响更大。

要是外部一直给他们输入通胀,那么他们即使加息,也无法控制通胀。

但美联储就不一样了,美国拥有金融霸权,美联储加息,正常会对通胀是有直接影响。

加息对通胀的影响,通常是通过收紧信贷,抑制经济活动来实现,这会带来失业率上升,就业减少,从而实现打断通胀的效果。

菲利普斯曲线的理论里也揭示了,通胀和失业是反向关系。

通货膨胀率高时,失业率低;通货膨胀率低时,失业率高。

所以,美联储加息,实际上就是通过提高失业率,来降低通胀率。

那么可能有人还会问,可是美联储今年已经激进加息到3%利率了,为何美国通胀还没有见明显回落,而且美国失业率还创历史新低,就业市场仍然十分紧张。

这个一方面是因为2.5%利率被认为是中性利率,也就是对经济不会有限制作用的一个利率水平。

美联储是9月才刚加息超过中性利率,达到3%利率水平。

所以,加息对经济的抑制效果,是有一些迟滞效应,需要一些时间来反应。

目前各方普遍都预期美国明年经济会陷入衰退,到时候可能才会对通胀有比较大影响。

此外,美国经济当前面临着过去两百多年,美国的有史以来从未出现过的局面,就是出现疫情这个最大扰动因素。

虽然美国试图假装疫情不存在,包括美国媒体也都不敢提疫情对美国经济的巨大影响。

但事实上,疫情对美国通胀和就业市场有着巨大的影响。

据《美国新闻与世界报道》报道,目前美国有近2400万成年人患有新冠长期后遗症,其中81%的人在日常活动时存在困难。

美国当前有数百万人,因为新冠后遗症,而无法工作。

这部分人是不被美国纳入到失业人口里。

因为美国是把“过去4周没有积极寻找工作,或者无法工作”的人群,列为“没有工作意愿”的人,而不算做失业人口。

也就是说,在美国感染新冠后,假如出现比较严重的新冠后遗症,而无法工作,那么是不会被当做失业,会被归于“没有工作意愿”。

这个显然并不合理。

但美国仍然不修改就业的统计方法。

同时,因为新冠病毒持续变异,导致重复感染的现象很频繁,这使得企业员工也是频繁请假,企业的到岗率一直没办法满负荷运转,迫使企业请更多临时工,从而造就美国就业市场繁荣。

因为,美国非农就业统计,是按照企业口径来算,也就是说一个人打了3份零工的话,会被非农就业当做3个就业人口,而非一个。

所以,美国疫情越严重,美国失业率反而会越低,劳动力越紧张,企业用工荒问题越严重。

在高通胀的背景下,这会加剧工资螺旋上升,而这是美联储最担心的。

工资螺旋上升,就意味着通胀很可能会被“长期固化”。

而疫情是导致美国当前就业市场扭曲的重要因素。

所以说,只要美国疫情持续肆虐,就算美国假装疫情不存在了,但疫情的影响,仍然会反映在美国的通胀和就业上。

而美联储加息,也只关心通胀和就业。

恰好,疫情一边加剧美国通胀,还让美国劳动力紧张。

这就会迫使美联储持续激进加息。

直到,美联储激进加息对经济的抑制作用,超过了疫情对经济的影响,才有可能让美国的通胀出现较大幅度回落。

这意味着,因为疫情这个最大扰动因素存在,让美联储不得不付出更大的代价,才能控制通胀。

上面也提到过,美联储加息,是通过提高失业率,来降低通胀。

但因为疫情的存在,导致企业用工荒,这个失业率比较难提上去,就会让加息对经济的抑制效果大打折扣。

以前可能只要加息到3%,就可以对经济有比较大的抑制效果,从而控制通胀。

现在可能就得加息到4%,甚至加息到5%,才能让失业率有明显上升,从而打断工资螺旋上升,从而把通胀控制下来。

现在研究世界经济的人,如果不能正视疫情的影响,就会变成睁眼瞎,空有专业理论,但数据模型里却缺失了疫情因素,最后得出的结论自然就会是错的。

不过,欧美等躺平国家,因为政治因素,都纷纷假装疫情不存在了,这样必然会导致他们在做决策的时候,会出现一些误判。

比如,美联储试图靠加息来降低通胀,但只要疫情持续肆虐,美联储需要花费比以前高很多的代价,才能通过加息抑制住通胀。

如果市场对此缺乏预期,那么很可能要付出巨大的代价。

当然,美联储也可能干脆破罐子破摔,面对这种局面,索性一口气加息到底,来试图对全世界进行金融收割。

在疫情影响下,美联储要降低通胀是比较困难,但借此收割全世界的决心还是很强的。