左大培:快卖掉美国国债吧!

俄罗斯发动对乌克兰的进攻后,美国和西欧国家立刻对俄罗斯进行了空前强烈的经济制裁,其中最出格的一手,就是冻结俄罗斯在美国和西欧国家的资产。这些资产中包括了俄罗斯政府持有的美国国债,它们是俄罗斯外汇储备的一部分。

这向中国发出了一个强烈的警告,那就是:要高度注意中国外汇储备中持有的美国国债被美国政府没收的危险。这并不是危言耸听。据说美国财政部长耶伦已经在美国国会作证时说,他们“有能力也有决心”在台海爆发冲突时制裁中国。美国财政部在制裁中国上能做的最大的事,就是没收中国外汇储备中持有的美国国债。而美国支持台独势力不断挑衅,已经将中国逼上了不能不考虑武力收回台湾的道路。而耶伦的表态,等于宣布了美国将会利用台海局势做借口,没收中国外汇储备中持有的美国国债。

这就向我们提出了一个紧迫的任务,那就是要赶快卖掉美国国债,以免台独份子挑起台海冲突后美国没收中国持有的美国国债造成国家财产的重大损失。

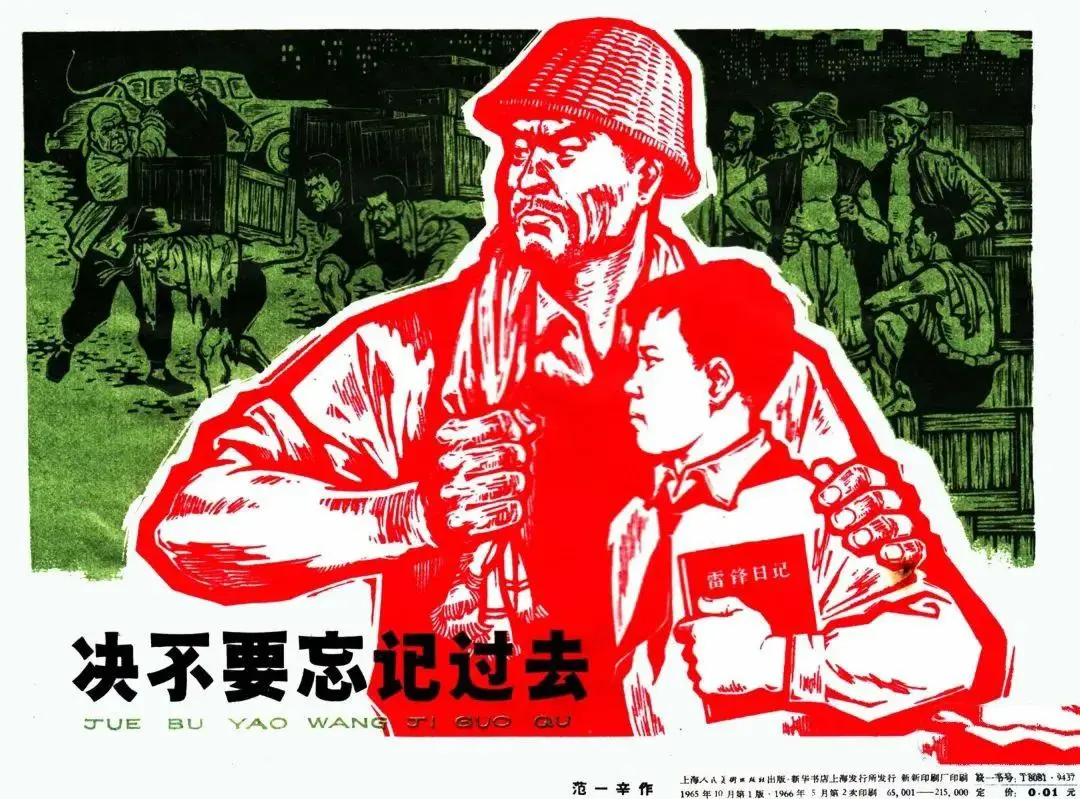

俄乌之战给我们的最大教训就是,我们必须放弃对以美国为首的西方国家的任何幻想,不要再相信他们会遵守任何规矩、再有任何道德底线。所谓美国冻结和没收中国持有的美国国债,其实质不过就是美国政府赖债不还。美国国债总额现在已经接近其每年国民收入的两倍,美国政府绝对有赖债不还的作案动机。以对中国政府武力收复台湾的行动进行制裁做借口对中国赖债不还,不正是美国求之不得的吗?

在美国政府的暗中支持下,台独分子的挑衅行为正日甚一日。我们必须丢掉任何幻想,随时为应对台独势力正式宣布独立做好准备。在那种情况下,不能再回避武力解决台湾问题,同时就不能不面临美国没收中国持有的美国国债这个重大问题。为这样的局面做的经济上的最大准备之一,就是赶快卖掉持有的美国国债。

中国持有的美国国债,是中国的全部外汇储备中的一部分。目前中国持有约3万亿美元的黄金外汇储备,据说其中有约一万亿美元的美国国债。这样持有的美国国债实际上是对美国政府的支持。简单地说,如果中国不买这些美国国债,美国的军费支出就会少一万亿美元。而美国政府正是拿着中国借给它的钱买武器送给了乌克兰。美国政府还恬不知耻地指责中国支援了俄罗斯。其实中国真正支持的是乌克兰。没有中国借给美国政府的钱,美国政府能有那么多军费买武器送给乌克兰吗?正是因为怕中国不再借钱给美国政府去支援乌克兰,美国才用指责来威胁中国,不让中国与俄罗斯合作。

而美国以没收俄罗斯持有的美国国债来赖债的行为告诉我们,必须尽快卖出持有的美国国债以避免可能被美国没收的损失。

首先应当做的是将持有的美国国债降到一个安全的水平。这个安全的水平,能够保证中国不会由于美国没收中国持有的美国国债而遭受物质上的损失。目前看来,持有美国国债的安全水平,就是美国企业在华的投资总额,首先是美国企业在华的实物投资总额。只要我们将持有的美国国债等资产降低到了美国企业在华实物资产投资的水平,我们就不必担心美国没收中国持有的美国国债。如果美国胆敢没收中国持有的美国国债,中国将美国企业在华投资的资产收归国有,就足以抵偿美国没收中国持有的美国国债所造成的损失。

我们应当充分清醒地意识到,如果美国走到了没收中国持有的美国国债这一步,欧洲的很多国家和日本都极可能追随美国而没收中国持有的该国资产。为了避免这样的围攻给中国可能造成的损失,我们也应当像对持有的美国国债的做法,赶快卖出我们外汇储备中持有的这种国家的国债等债权,把我国的外汇储备中持有的这一类国家的资产降低到安全的水平。所谓持有一国资产的安全水平,就是该国企业在华实物资产投资的总额。比如,我国外汇储备中持有的欧元资产,可能有一部分是使用欧元的德国的国债。我们把持有的德国资产降低到一个安全的水平,就是要使我国持有的德国国债等资产的总额低于德国企业在华投资的总额。这样,如果德国追随美国没收了中国持有的德国资产,我们就可以用没收的德国企业在华资产来弥补中国的财产损失。

这样把持有的西方阵营国家资产降低到安全的水平,其最起码的前提是我们要对这些西方阵营国家在华投资的资产总额有准确而详细的把握,首先是准确而详细地知道,这一类西方阵营国家的在华资产中,哪些是可以马上被我们控制、扣押和冻结的。我无法得知这一类的数字,但是我相信,准确而详细地统计和把握这一类数据,应当是商务部中的外资管理部门的责任,也是发改委中的外资管理部门的责任。如果它们竟然不能提供这样的数据,那只能说是它们失职,应当对可能由此造成的国家财产损失负责。

我国的外汇储备,是几十年中对外经常项目和私人部门跨国资金流动长期双顺差的产物。因此,现有的外汇储备总额很可能会大于私人部门流入境内的资金总额。何况私人部门流入境内的资金中,又有很大一部分是港台企业的投资。这样,那些可能没收中国持有的资产的国家,其企业的在华资产总额很可能大大少于中国外汇储备中持有的该国资产。据说中国持有的美国国债有上万亿美元,而美国企业的在华投资总的余额应当比这个数字小得不可比。把美国企业的在华投资总的余额搞清楚并公布出来,应当是商务部和发改委中的外资管理部门不可推卸的责任。而这里的问题在于,把中国外汇储备中持有的美欧日国家资产降低到相应国家企业在华资产总额的水平,可能需要中国出售巨额的外国国债等资产。光是把持有的上万亿美元国债降低到美企在华投资总余额的水平,可能就需要我们卖出几千亿美元的美国国债。而卖出这些外国资产后所获得的外币又应当用来购买什么,就成了一个大问题。要知道,外汇储备都应当是外币资产,如果外汇储备总额不变,减少了持有的某些国家的外币资产,就应当相应地增加持有其它的非人民币资产,包括增加持有在其它外国银行中的存款。这就是卖出外国国债带来的外汇储备配置难题。

解决这个卖出外国国债带来的外汇储备配置难题的出路有三个:

第一条出路是卖出某些国家国债的同时买进别的国家的国债等资产。当然,买进的应当是对我们友好的国家、至少不会没收我们的资产的国家的资产。就当下来说,我们可以卖掉美国国债,同时买入俄罗斯的国债。但是,这样作的时候必须严肃地考虑我们买入其资产的国家是否会发生其本身也不情愿的债务违约。更何况国际政治格局风云变幻,谁也不能保证今日的外国朋友是否会变成明日的死敌。这样,卖出美欧日国家资产的同时买入别的国家的资产的操作空间就极其有限。

我估计会有这样一些国家和地区,我们的外汇储备中持有其公债等资产的数额相对较少,而它们在我国内地的投资数额则多得多。这样的国家和地区应当包括了韩国、台湾和香港。这样的国家和地区提供了解决卖出外国国债带来的外汇储备配置难题的第二条出路,那就是:我们以外汇储备中的外币资金强制收购这些国家和地区在我们境内的企业,将其变为我国的国有企业。这样既减少了我国的外汇储备,又没有造成我国财产的损失,甚至还可以利用收购的外商投资企业进一步发展我国经济。当然,我们强制收购的外商投资企业,应当是经营前景好的、有盈利前景的企业。

解决卖出外国国债带来的外汇储备配置难题的第三条出路,就是用外币尽可能多地收购黄金,并将收购的黄金运回国内储存。这就将黄金外汇储备中的以外币标价的外国资产变成了储存的黄金。与这种做法有相同性质的是,为规避存在外国机构中的资产被没收的风险,即使非要持有外币资产,那也应当尽量持有美元、欧元等通货贬值风险不大的货币的现金,而不应当持有在外国银行中的存款。

以上所说解决卖出外国国债带来的外汇储备配置难题的三条出路,第三条路是减少黄金外汇储备中的非黄金外汇储备,而不是减少黄金外汇储备的总量;第二条路则就是减少整个的黄金外汇储备。这就涉及到要为今后的经济政策做出一个重大的决策,那就是要相对减少甚至绝对减少黄金外汇储备。

一国的黄金外汇储备是该国稀缺资源配置的一部分。这方面也适用资源最优配置的基本原则:黄金外汇储备应当有一个适度的量,少了不好,多了也不好,绝不会是越多越好。从资源最优配置的角度看,目前我国的黄金外汇储备太多,它是资源配置不当的产物。

在跨国资金流动规模不大的年代,国际金融界曾经流行过一个经验规则,那就是一国的黄金外汇储备应当不少于该国三个月的进口额。这是把黄金外汇储备的功能仅仅限于应对可能突然出现的为进口付款的困境。对于我们中国这样一个资金过剩的大国来说,这样的控制黄金外汇储备总量的经验规则今天应当仍然适用。以这个经验规则衡量,我们现在的黄金外汇储备已经多得离谱。我们的黄金外汇储备不是仅仅能满足三个月进口的支付额,而是差不多足够用于支付一年的进口额。

当然,全球化时代资金的剧烈跨国流动,促使经济上的弱势国家不能不出于国际金融上的考虑而持有更多得多的黄金外汇储备。那些多于支付进口货物和服务款项需要的黄金外汇储备,被用于准备应对突发的资金外流对外币的需要,这种资金外流首先偿还外债等造成的债务资金净流出,其次是境内外企的撤资。但是,在外国银行的存款和持有的外国国债等外币形式的外汇储备,实际上是一国的资金流出。在借入外债、外企投资等境外资金流入的同时搞增加外币形式的外汇储备这样的资金流出,这是金融全球化造成的最为荒唐的资源配置扭曲。特别是对中国这样的几乎有三十年持续的资金净流出的国家来说,这样荒唐的资金对流更是不能容忍的。

在有大量外企投资并借入外债的同时增加外币形式的外汇储备,这是当今中国最大的资源配置扭曲。适当减少外币形式的外汇储备总量,是纠正这种资源配置扭曲的重要措施。当然,纠正这种对中国经济极其有害的资源配置扭曲,需要有与适当减少外币形式的外汇储备总量相匹配的其它一些更重要的措施。

在跨国资金流动方面,外汇储备的作用在于应对突发的以本币兑换外币的需要,需要巨额的外汇储备是为了保障以本币兑换外币的巨额资金净流出。这种流出既包括境内法人的对外投资等资金输出,也包括偿还外债和外企撤资、汇出利润的需要,甚至是为了方便境内的富豪们将资金转移到海外。如果真要保障他们将资金在国家间完全自由地转移的需要,目前中国的外汇储备就不是多了,而是可能还远远不够。不过,这也正说明,资金完全自由地跨国流动,正是造成目前这种资金双向对流的资源配置扭曲的根源。因此,为了消除这样的资源配置扭曲而大幅减少外汇储备,必须以其它的重大政策来补充,这就是:

基本上取消外汇储备调节资本市场和跨国资金流动的功能,不允许人民币资本项目下的自由兑换,同时大幅度加强对资金跨境流动的管制,首先是以一切可能的方式制止国内法人特别是暴富者向国外转移资金,其次是对为偿还外债、汇出外企利润和外企撤出资金而提出的货币兑换要求也要进行严格的审查和控制,同时对“走出去”的投资也从货币兑换的角度加以适当的控制。

当然,防止因外汇储备减少而发生支付危机的根本之道,在于大幅度减少可能发生的对外支付义务。除进口需要外,这种对外支付义务主要集中在偿还外债、汇出外企利润和外企撤资上。这样,防止因外汇储备减少而发生支付危机的根本之道,就是大幅度减少外债余额和国内的外企。而这也正是纠正目前国内的资源配置扭曲的需要。当今中国最严重的资源配置扭曲是大规模的跨国资金对流:一方面是外企大量进入带来的资金流入,另一方面则是国内企业“走出去”的对外投资、富豪们向国外转移资产和外汇储备的增加。纠正这样的资源配置扭曲,首先要原则上禁止借入外债,同时也要尽量减少外企的流入,减少国内现有的外企。特别是进入中国的外企,现在已经到了有弊无利的程度,它们将中国人民的产出变成了外国人的收入,还抢走了本土企业的投资机会,妨碍本土企业成长,使中国境内的资金因为找不到有利可图的投资机会而不得不被挤出到国外。现在需要的是制止外企的进入,将外企赶出去。这样才能从根本上消除扭曲资源配置的跨国资金对流,包括为防止国家财产的损失而适当减少外汇储备。

赶快卖出美国国债吧!不这样作而可能造成的国家财产损失,谁也负不起责任。