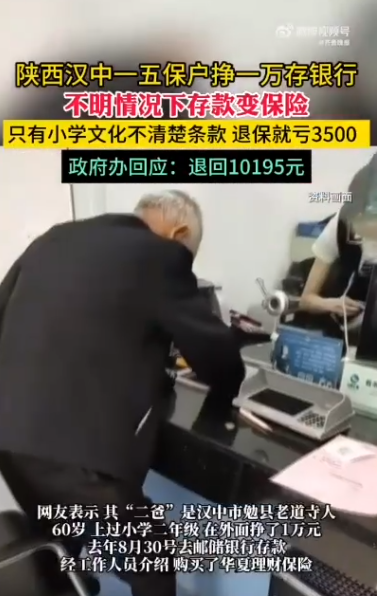

11月21日,陕西汉中勉县一网友反映其亲戚是没有儿女的五保户,携1万元去邮储银行存款却变成购买了保险。

网友表示其“二爸”是汉中市勉县老道寺人,60岁,上过小学二年级。其在外面挣了1万元,去年8月30号去邮储银行存款,经工作人员介绍购买了理财保险。由于不清楚保险合同里的条条款款,今年到了要续存保险费的时候没有能力续存,但工作人员表示如果要退保只能拿回6500元,要亏3500元。

11月16日,勉县人民政府办公室回复:2023年10月27日,桑明星续交保费时,其侄女桑丽萍到勉县邮政分公司新街子支局反映桑明星为五保户,勉县邮政分公司了解情况后,经与桑明星沟通同意,双方约定于2023年10月30日为客户退还所缴保费。10月30日,勉县邮政分公司新街子支局为客户退还现金价值6568.8元,承担退保损失3431.2元,并为客户补贴当年一年期定期利息195元,合计10195元,客户对处理结果表示满意。

事实上,类似“存款变保险”的事例并不少见,某种程度上,甚至早已成了某些银行“躺着赚钱”的把戏。2021年,媒体曝光湖北潜江大妈去邮储银行存款2万元变买保险;2023年,湖南媒体也报道了“3万元年终奖存一年定期,事后才知是保险”等消息。可见,“存款变保险”的把戏,不仅在多地各类银行较为普遍地存在,而且长期以来没有得到禁绝。

有媒体评论,之所以出现“存款变保险”的乱象,原因也许多种多样。比如,一些存款人对金融产品和金融风险的防范辨别意识差、警惕性不足,对银行过于信任;又比如,一些金融机构出于天生的逐利本性,不顾服务成色和企业形象,屡屡突破职业规范底线,将存款和保险“捆绑销售”,并且未对存款人履行相应的告知和提醒义务;再如,一些银行故意趁着信息不对称、监管有盲区等因素,玩弄“障眼法”和“腾挪法”,对存款人利诱忽悠,将金融风险转嫁到“上帝”身上。毫无疑问,在现实里,后两种原因更为普遍。症状是银行偏离主业、不顾节操地逐利、不遵纪守法违规运作,表象是一些银行窗口工作人员内外勾结、坑蒙拐骗、欺上瞒下的乱象,再加上监管力量的不够强硬和全覆盖,类似乱象就野蛮生长。

来源 | 羊城晚报•羊城派综合澎湃新闻、@齐鲁晚报、人民网、红网、长沙晚报等

原标题:五保户老人1万元存银行却变保险?当地回应:银行已退还所缴保费

188金宝搏体育官网 SZHGH.COM

188金宝搏体育官网 SZHGH.COM