从蚂蚁金服、腾讯百亿罚单看平台企业金融治理取向及走向

编者按

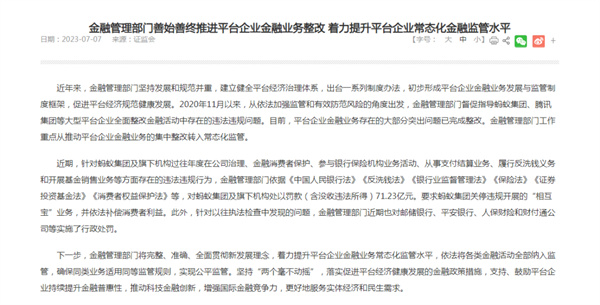

7月7日晚间,中国人民银行、国家金融监督管理总局、中国证券监管委员会同时在官方网站发布了《金融管理部门善始善终推进平台企业金融业务整改着力提升平台企业常态化金融监管水平》新闻稿以及具体的处罚信息。

金融管理部门依据《中国人民银行法》《反洗钱法》《银行业监督管理法》《保险法》《证券投资基金法》《消费者权益保护法》等,对蚂蚁集团及旗下机构处以罚款(含没收违法所得)71.23亿元,对腾讯旗下财付通支付科技有限公司处以罚款29.93亿元(含没收违法所得)。两家企业的时任高管获行政处罚。

上述“天价”处罚行动,由中国一行一局一会联合发出,这在过往中国金融监管史上极为罕见。此次处罚体现了金融监管部门怎样的监管取向?如何看待防范风险和鼓励创新之间的关系?《互联网法律评论》今日刊发特约专家、中南民族大学法学院讲师袁野博士的解读文章,供业界参考。

图片来源:中国证券监督管理委员会官网(可放大查看)

01

处罚依法依规,体现“过罚相当,同过同罚”

此次处罚对蚂蚁集团及旗下机构、相关控股股东、负责相关业务的高级管理人员合计处以罚款(含没收违法所得)超71亿元,对腾讯集团旗下财付通及负责相关业务的高级管理人员合计处以罚款(含没收违法所得)近30亿元,这样的处罚金额相较于两家超级金额平台企业的规模和盈利能力而言微不足道,却是我国金融监管史上数一数二的天价罚单,足以对实施违法行为的企业本身和其他金融市场主体起到震慑作用。

过去,金融领域野蛮生长乱象丛生,金融消费者利益严重受损,市场竞争秩序遭到严重破坏,其原因之一在于金融监管立法过罚匹配不当,金融主体违法成本过低,对金融违法违规行为起不到应有的惩戒作用。

例如,若适用单一罚款制,《中国人民银行法》、《商业银行法》对违法违规行为的单位最高处罚金额200万元,《反洗钱法》对合规性违规问题的单位最高处罚金额50万元,对致使洗钱后果发生的违规行为的单位最高处罚金额500万元。

但此次针对蚂蚁金服、腾讯的处罚采取没收违法所得与罚款并处制,以《中国人民银行法》《反洗钱法》《银行业监督管理法》《保险法》《证券投资基金法》《消费者权益保护法》等法律法规为依据,在合理计算“违法所得”的基础上,又在“一倍以上五倍以下”并处罚款,体现了“过罚相当”原则。

同时,此次处罚对象除了蚂蚁金服、腾讯两家金融平台企业外,还包括邮储银行、平安银行、人保财险,被处罚行为大多涉及侵害金融消费者合法权益、违规参与银行保险机构业务活动等,说明此次处罚并非是“枪打出头鸟”式的专门性、运动型监管执法,而是“一视同仁”对各种所有制形式、从事各种金融业务的机构实施监督管理、依法开展执法检查,体现“同过同罚”的原则。

02

平台企业金融监管转入多元协同、常态治理

应当注意的是,平台在聚合生产要素拓展产品和服务时,不存在传统企业所面临的空间限制,平台聚合生产要素拓展产品和服务的成本,也要比传统企业的成本低很多。这种超常的范围经济效应使得平台多元化跨行业经营变得更加容易,多元化程度越高,其范围经济效应也就越大,金融领域资本无序扩张在所难免,直到遇到强有力的监管才可能停止。

正因为金融领域平台资本的无序扩张,使得金融平台企业涉及金融业务范围广,交叉部分多且复杂程度高,传统监管自上而下分部门单一的线性监管,高度依附于科层结构的线性监管,使得政策与科层组织之间产生摩擦,且监管机构之间形成监管割裂,降低了政策的执行力和监管效能。因此,自开始实施对平台企业的整改以来,始终是多个金融管理部门共同开展工作,从每次联合约谈金融管理部门的多元列席,到对强化金融领域监管旗帜鲜明的先后表态,再到此次三大金融管理部门同时公布天价“罚单”,现在的金融监管并非单纯依靠某一监管部门实现。

与此同时,金融管理部门在联合发布的新闻稿中表示,“目前平台企业金融业务存在的大部分突出问题已完成整改。金融管理部门工作重点从推动平台企业金融业务的集中整改转入常态化监管。”可见监管部门也意识到,过去政策主导的运动式监管增加了被监管对象的不适应性和抵触情绪,监管本身的不确定性也被放大,监管的程序公正性以及决策透明度、民主性、合理性均遭到质疑,共同作用的结果就是市场预期降低,提高了监管成本且监管效果欠佳。应急性监管容易偏离法治轨道,必须回归法治轨道,在法治轨道上推动应急性监管向常态化监管转型。

03

坚持防范金融风险与推动金融创新并重

如果不太关注财经新闻的朋友看见蚂蚁集团收到如此天价的罚单会感到惊讶,但实际上,过去几年无论是上市风波还是饱受争议的“相互保”被关停,蚂蚁集团一直处于接受调查和整改阶段。金融监管部门的态度,从来并非是一味放任的鼓励创新,也不是“因噎废食”式的一刀切式监管,而是在防范金融风险与推动金融创新并重之间探索监管能力提升与监管体系重塑。尽管此次开出金融领域“天价”罚单,也并不意味着监管部门扭转了上述监管思维与监管理念。

承前所述,此次处罚金额如此之高,主要是因为监管部门依据相关法律法规适用了“没收违法所得”与“罚款”并处的条款,对于蚂蚁金服、腾讯这样的超级平台企业,其市场占有率高、业务规模大、用户数量多,自然在违法所得的计算结果上会高于其他企业。而金融管理部门也在新闻稿中明确表示,坚持“两个毫不动摇”,落实促进平台经济健康发展的金融政策措施,支持、鼓励平台企业持续提升金融普惠性,推动科技金融创新,增强国际金融竞争力,更好地服务实体经济和民生需求。

事实上,作为互联网技术和信息技术深入融合的衍生品,互联网金融在实现便捷支付、资金融通、信息中介服务等方面确实具有无可提点的作用和优势。但应当注意的是,这种新型金融业务本身也是法律制度不完备条件下的产物,自上世纪80年代以来,审慎放松规制与再加强规制并存本就是世界各国政府一致认同的规制理念。为此,

对互联网金融领域的平台企业而言,监管部门的态度应当正视其在产生和发展中法律不完备的现实条件,避免过度压制,建立对互联网金融的宏观审慎监管框架,构建宏观审慎监管与微观审慎监管相结合的互联网金融法律监管体系。

而对于平台企业自身而言,也应意识到拥抱监管才能行稳致远,只有合法依归框架下的创新才能充分其在瞬息万变的市场竞争中的综合竞争力。

惟有监管部门监管与平台企业合规协同,才能促进我国互联网金融发展成为既具有中国特色又在国际金融体系中具有竞争优势的新金融业态。

作者:袁野

《互联网法律评论》特约专家

中南民族大学法学院讲师、法学博士