历史重演,美国资本又来洗劫日本了!

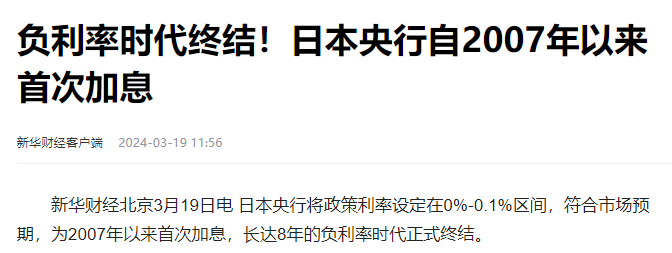

果然,日本被迫加息了。

日本央行3月19日召开货币政策会议,决定结束负利率政策,将政策利率从负0.1%提高到0至0.1%范围内,这是日本央行17年来首次加息,也正式中止了8年来的负利率时代。

一般国家加息最低也是25个基点,也就是0.25个百分点。但是,这次日本仅仅提高了10个基点,仅仅只是将基础利率提高0.1个百分点。

日本为什么要加息?既然加息了,为什么又这么“谨慎”?

今天,我们就和大家说说这些问题。

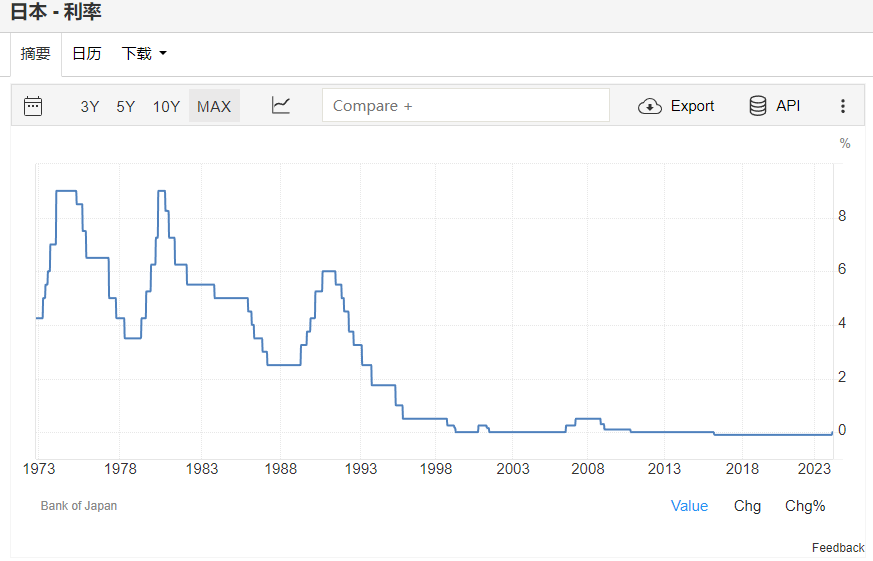

我们来看下日本央行利率曲线:从1998年以后,日本基础利率一直都非常低,在很长的一段时间内,甚至采取了负利率。

负利率是什么意思?

你把钱存银行,银行不但不给你利息,而且还要你倒给银行钱。

为什么要采取负利率?

大家赚到钱都不花了,都把钱存银行了,银行有那么多钱,但是找银行贷款的人却很少。

你把钱存银行,银行把钱贷给别人,赚到钱后才能分一部分给你作为利息。但是,现在你把钱存银行,银行却贷不出去,这个时候银行再给你利息,岂不是要亏死它?

负利率意味着什么啊?

意味着经济非常差。

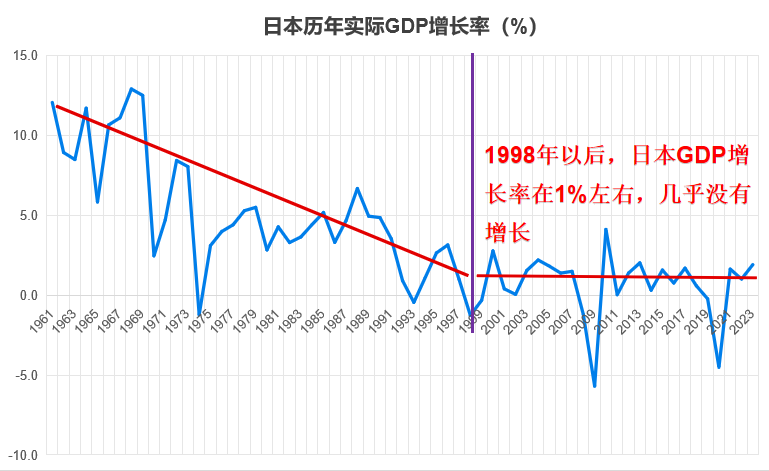

日本的GDP增长率也证明了这点:1998年以后,日本GDP增长率一直在1%左右,几乎没有增长,日本也因此被称为“失落的20年”,目前直奔30年而去。

经济非常差,大家赚到钱后都不花,都存银行里了,这肯定是不利于经济发展的。

怎么办?

最简单的办法自然就是:降息。

你把钱存在我这,我非但不给你利息,相反还要你倒给我存管费,你还会把钱存在我这吗?

这是很多国家老百姓都无法想象的——现在的中国“四大行”工、农、中、建定存一年的利率已经降至1.65%了,很多人都受不了了,不愿把钱存银行了。

日本长期采取负利率的目的就是不让老百姓把钱存银行!

你赚到钱,不存银行,总得干点啥吧?要么消费、要么投资,这样一来不就能促进经济发展了吗?

但是,日本很奇葩,即使日本央行采取了负利率,日本老百姓也不把钱拿出来消费和投资。

为什么会这样?

你在一个单位上班,挣得不多,而且看不到涨薪的希望,将来要结婚、生子、养老……你敢去消费吗?再加上,整个社会形势非常不好,干啥赔啥,你敢去投资吗?

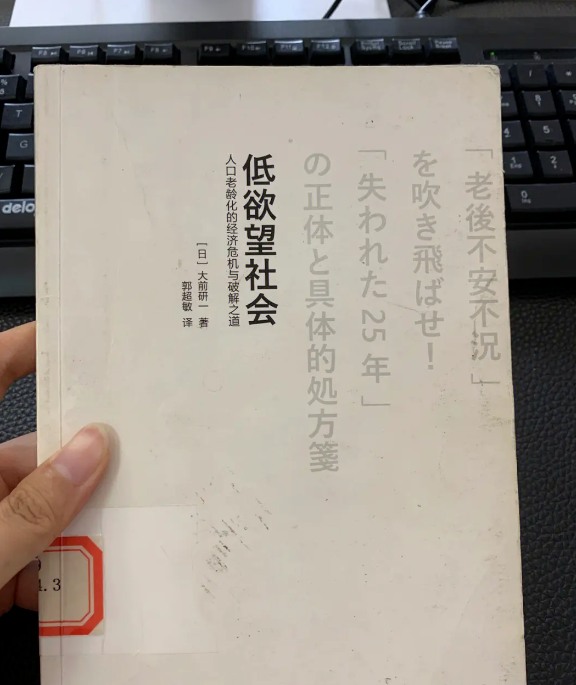

2018年,日本著名管理学家和经济评论家大前研一撰写了一本书,叫做“低欲望社会”,就是日本人最真实的写照:年轻人不想花钱、也没钱可花,老年人有钱却不敢花;这种“低欲望”是日本经济萎靡不振的重要因素;现在的日本,是丧失大志的时代。

其实,今天的中国已经有点类似了,但是这不是我们今天要说的——中国和日本的国情不同,我们还有很多手段、工具来避免“低欲望社会”。

从日本政府的角度来说,肯定是不希望看到这种情况的,所以除了采取负利率外,必须还要用更加激烈的手段来刺激老百姓去消费、去投资,从而带动经济发展。

什么手段比负利率还厉害?

当然是开动印钞机了!

负利息,你都不肯把钱拿出来消费、投资,那么我就开动印钞机,让钱贬值,看你把不把钱拿出来消费?

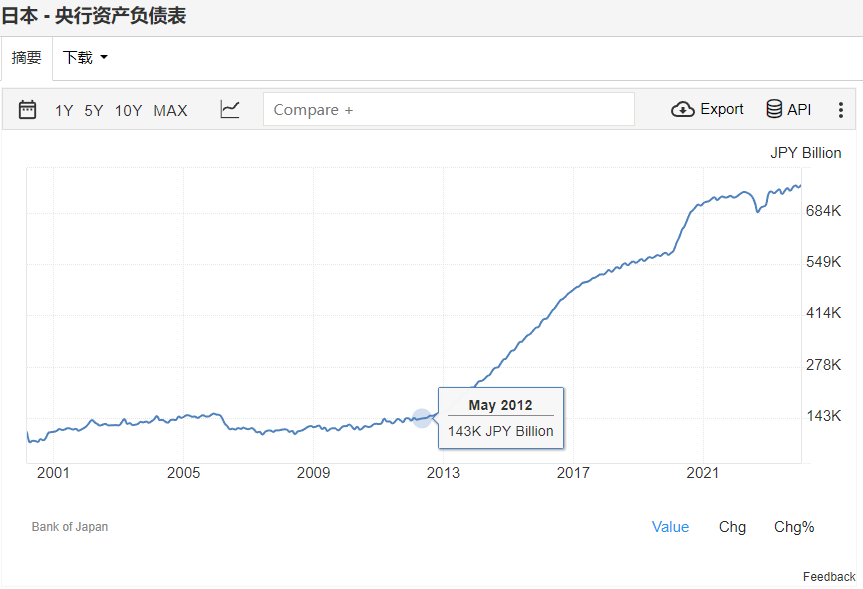

于是,从2012年安倍上台后,就开始开动印钞机,疯狂印钱,日本央行资产负债表开始飞速扩张,由143K JPY Billion快速增加到760JPY Billion,增加了5.3倍。

从印钱这件事来说,日本央行比美联储还狠!

然而,印钱也没有用。

无论日本央行印多少钱,被老百姓赚走后,依旧把它们存到银行,既不消费,也不投资,经济依旧半死不活。

我们知道一个最简单的公式:

商品价格=总金额÷总商品数量。

日本的GDP增长率非常低,这就等于商品的数量没有增加。

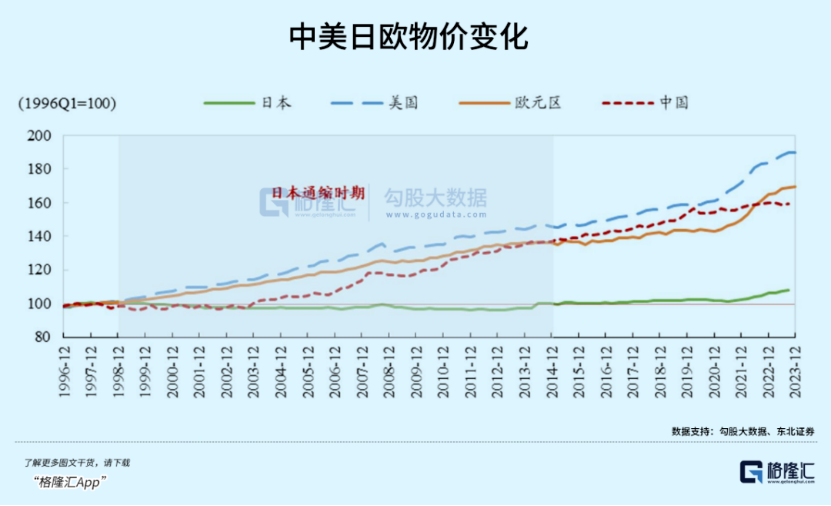

商品数量没有增加,印的钱却非常多,按理说,商品价格应该上升才对吧?但是,日本的商品价格却始终也上不去。

我们来看下日本的通货膨胀率:日本的通胀率非常低,绝大多数时候都是负值,偶尔高是因为上年的基础低。

举个简单的例子:正常情况下,一个苹果是100日元。明年,苹果价格降到了98%元,那么通货膨胀率就是-2%;后年,苹果价格又回到了100元,那么通货膨胀率就是2.04%。

绝大多数国家的通胀率都是正值,所以商品价格是一直上涨的。但是,日本不一样,一年跌、一年涨,涨跌幅度基本一致,这就导致了日本商品在长时间内不涨价。

商品数量没变(GDP增长率很低)、商品价格也没有涨(通货膨胀率很低),日本央行印的那么多钱哪去了?

主要有两种可能:

第一,存在银行,成了“死钱”;

第二,流通到国际上了,被其它国家的人持有了。

第一种情况很好理解,这里我们就不多说了,我们重点说第二种情况。

大家想想,如果现在你从银行贷款,银行不要你的利息,你怎么才能利用这个政策挣钱?

做生意?

你没那个能力,更何况整体经济形势不好,你也不敢借钱做生意。

怎么办?

于是,日本人就想到了一个办法:炒汇。

我从银行贷款100万日元,然后把这100万日元换成美元,假设1美元=100日元,那么我就可以换成1万美元。再然后,我把这1万美元存到美国的银行里,每年获得5%的利息。

这样一来,我是不是基本是无风险获利了?

贪这种“小便宜”的都是哪些人?

女人啊!

要是男人,看每个银行的存款利息都差不多,随便找个银行存起来就是了。但是,女人不一样,哪怕另一个银行高0.1个百分点,她也会把钱存到那个银行——就像我媳妇一样,每次存钱,她都要对比各家银行,挑一个利率最高的银行存,哪怕仅仅多0.1个百分点的利息。

全世界的女人都是这样的,日本女人也不例外!

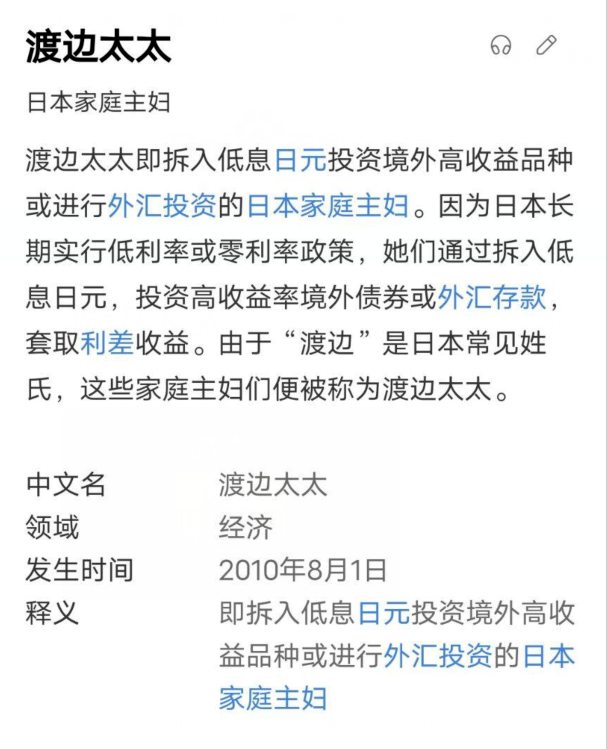

日本女人管着家里的钱,她们想要用“钱生钱”,便选择了炒汇,于是便诞生了一个非常有名的名词,叫做“渡边太太”。

什么叫做“渡边太太”呢?

在日本,“渡边”是常见的姓氏,所以“渡边太太”也被形容为家庭主妇,只不过那些家庭主妇是懂一些金融知识的——把自己家里的存款或从银行贷款日元,然后去炒汇。

渡边太太有多牛呢?

有新闻报道,2007年的全球股灾就有她们的一份“功劳”。

2007年2月27日,全球股市接连暴跌,平均跌幅为6.4%。中国的沪深股市也遭遇十年来最大跌幅,平均跌幅接近9%。当时,国外一些媒体报道说,“2·27股灾”是由中国股市震荡引发的。但是,金融大鳄索罗斯却认为,日本长期零利率催生的大量日元套利交易,是引发国际金融市场剧烈波动的最主要原因。

目前查询不到最新的数据,但是由于日本经济这么多年来非常“稳定”,所以以前的数据在今天依旧有代表性。

据2007年日本银行的“资金循环表”显示,日本的日元与外币综合结算投资信托余额到2006 年末为105万亿日元。从投资主体来看,家庭投资最多,达到66万亿日元,占整个投资的63%。大大超过了金融机构的25万亿日元和非金融法人的13万亿日元。

所以,千万不要小瞧日本家庭主妇的力量,她们可是日本炒汇的主力——就像中国的“黄金大妈”一样,她们完全有能力左右黄金市场!

其实,道理一点也不复杂,我们以中国为例大家就更容易理解“渡边太太”了。

现在,美元兑人民币的汇率是1美元=7人民币左右,比较稳定。

假设我有70万人民币,那么我就兑换成10万美元,然后存到美国的银行里,年利息为5.5%,远比中国银行的1.65%要高。一年后,假设汇率不变,我就等于赚了3.85个点。

如果中美货币政策没有多大变化的话,汇率保持稳定还是相对比较容易的。所以,这基本就属于无风险套利。

炒汇可以无风险套利,中国老百姓为什么不那么做?

那是因为中国有外汇管制,普通老百姓想要拿人民币兑换美元比较困难,到美国开户也比较困难。但是,这并不意味着一些大资本不会那么做!

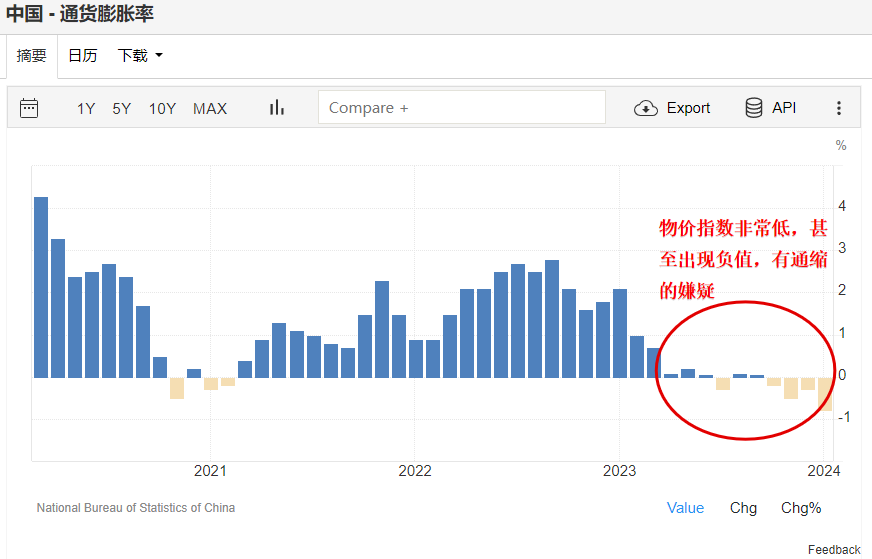

受贸易战和经济结构转型影响,这两年,中国经济比较差,物价指数甚至出现了负值。

按照正常道理,这么低的物价指数,中国央行早该采取降息刺激经济发展了。

但是,中国央行为何迟迟没有动静?

就是因为现在美国的基准利率已经达到5.5%了,如果这个时候中国再降息,那么美元和人民币的利差将进一步加大,这样一来,一些大资本就会把人民币换成美元去“套利”。这就是所谓的“资本外流”。

了解上面的内容,后面的事情就容易理解了。

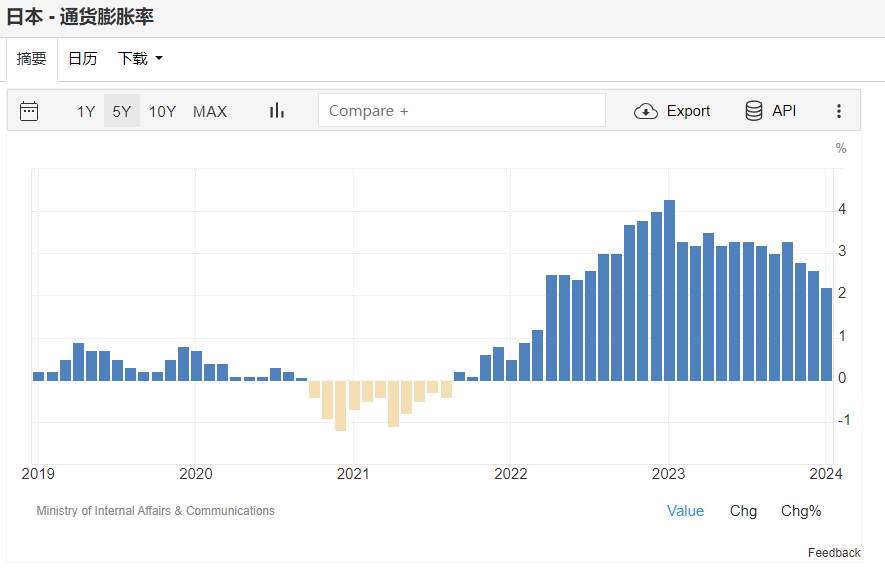

从2019年开始,以巴菲特为代表的欧美资本就开始进入日本股市,随后国际资本和游资也跟着疯狂进入日本,在推高日本股市上涨的同时也带动了物价指数。

目前日本的物价指数已经连续22个月大于3.0%——这几个月在2.0-3.0%之间是因为上年的基数比较大,接下来会继续上升。

按照正常道理,对于日本这样的发达国家来说,物价指数大于3.0%是非常危险的事情,如果不加以压制,那么就会形成“通胀螺旋”。

所谓的“通胀螺旋”就是指物价会发生螺旋式的上涨,越涨越高,最后就可能让钱变成废纸。

各国央行存在的最大意义之一就是:控制通胀。

比如,美联储最大的两项职能就是:

第一,保证就业率;

第二,控制通胀。

所以,按照道理,为了控制通胀上升的势头,日本央行必须要采取措施进行压制物价了。

但是,日本央行也很为难。

现在美国已经准备降息了,如果这个时候日本央行开启加息的话,那么美元和日元的利差就会变小。

上面我们给大家分析过:日本的女人在大规模炒汇,她们为了赚取利差,拿着日元兑换了大量的美元存在美国的银行里。一旦美元和日元的利差变小,她们的风险就变大了,那时她们就会把美元换成日元。

一旦日本的“渡边太太们”把美元换成了大量的日元,那么日本国内的日元数量就会大幅度增加,这不仅仅会加剧通胀,还会继续推高日本股市。

欧美资本就是看重这点的。

欧美资本拿着大量的美元兑换日元,推高了日本的股市和通胀,逼迫日本央行加息;日本央行加息,渡边太太们又会拿着美元换成日元,依旧会推高日本的股市和通胀。但是,如果日本央行不加息,日本就会陷入“通胀螺旋”,通胀依旧会越来越高!

所以,现在的日本央行已经陷入了两难的境地:加息不是,不加息也不是。

但是,日本的物价指数摆在那呢,不加息不行。

可能日本央行进行了慎重的分析,觉得:加息的代价可能要更小点。

但是,由于日本央行自己也不敢确定,所以就采取了非常保守的方式试探一下,这就是日本为什么仅仅加息了10个基点的主要原因。

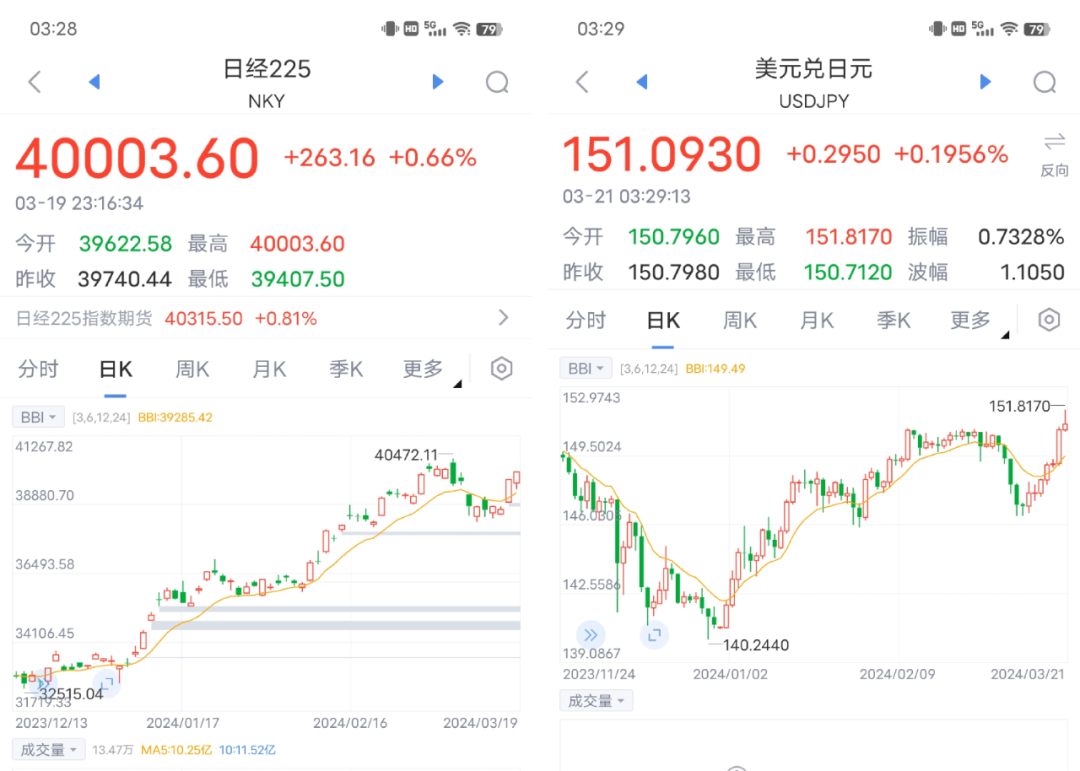

按照正常道理,日本采取加息措施,股市应该下跌,日元应该升值才对。但是,现实却是完全相反,日本股市继续上涨,日元继续贬值。

现在的日本已经没有办法控制股市的上涨和物价了。

不加息,欧美资本会持续投资日本,继续推高股市通胀,逼迫日本央行加息;加息,日元和美元利差变小,渡边太太又会拿着美元换成日元,依旧会推高股市和通胀……

怎么办?

最终只有一个结果:逼迫日本央行大幅度加息。

只有逼迫日本央行大幅度加息,将大量日元锁死在银行里,才会压制住股市的上涨和通胀。

日本股市持续上涨,欧美资本抛掉股票,大赚一笔;再然后,逼迫日本央行加息,日元升值,欧美资本再大赚一笔。

大概过程是这样的:现在美元兑日元的汇率是1美元=150日元。美国人拿1亿美元换成150亿日元,投资日本股市,股市上涨一倍,美国人就等于有了300亿日元。然后,日本央行加息,日元升值,1美元=75日元,然后美国人拿300亿日元换成4亿美元。

欧美资本通过股市和汇市,一通操作,由开始的1亿美元变成了4亿美元,赚了4倍。

当年,美国就是这样洗劫日本的。

现在历史再度重演!

上一次,美国资本让日本“失去了20年”,这一次又会让日本失去多少年呢?

或许,再被洗劫一次,日本就再也没有希望了!

这就是做“美国狗”的下场!

当主人饿了,找不到吃的时候,那么只能拿自己养的狗开刀了!