第一阶段:疫情以来通胀爆发

(一)供给端

1、供应链破裂

供给端的首要冲击是供应链破裂。

供应链有两个层面:(1)区域生产环节。(2)国际物流环节。

也就是说,首先要有某区域能生产出某产品,其次需要海陆连套物流将至运输出去。比如某工业园区能配套生产某电子或机械类产品,随后通过卡车/火车、港口海运配套方式,将货物运至欧美。这就形成一整套物流体系。当然,生产产品也需要购买原材料和中间品,这又涉及另一地的区域生产和国际物流。环环相扣,形成一个体系。

疫情初,“各主要制造业国家接连受到疫情冲击,加上国际运输网络梗阻,全球供应链出现大量断点。”2020年供应链主要有如下问题:防疫物资短缺,生产停摆,疫苗供应不足,芯片紧缺(汽车行业受损最重,这持续至2021年)。

2021年,生产逐步恢复(欧美、东南亚等生产都逐步恢复,除芯片紧张外,生产复苏情况较好),但是物流出现巨大问题。美国码头工人紧缺,港口出现创纪录的“海上大堵车”,英国卡车司机严重不足,多国产品供应短缺。卓贤指出,“船舶的周转率下降、船舶准班率严重下滑、船期大面积紊乱。”加上奥密克戎病毒使得“多国第一时间收紧防疫措施,实行入境限制。受港口防疫加码、码头用工不足等影响,原本紧张的航运局面雪上加霜。国际物流环节成为全球供应链最为突出的矛盾。”

供应链破裂从两个方面导致大宗商品涨价。

首先是区域生产破裂,导致商品供给减少,价格上涨。其次是物流不畅导致运费增加,进而导致商品价格上涨。以美国为例,疫情以来“全球航运价格指数的大幅攀升,在于美国自疫情发生以来,进口吞吐量持续大于出口量,再加上因为芯片缺乏和码头工人的短缺,直接造成了西海岸主要港口的空箱堆积,打破全球航运网络的平衡,堵塞了运输环节,推高了物流价格。”

IMF 的报告显示,美国“由于疫情导致的供应链中断,2021 年全球GDP 增速下降0.5 至1.0 个百分点,同时,核心通胀率升高了1.0 个百分点。”

2、劳动力短缺

劳动力短缺也会导致供应链紧张,但二者又有不同,故此分开来讲。

拜登上台后,继续发动毛衣站,应对疫情丝毫不比特朗普有力。美国贫富差距更大了,阶级矛盾明显激化。

美国疫情以来,贫富分化进一步加剧,CPI居高不下,美国工薪阶层实际工资不升反降。

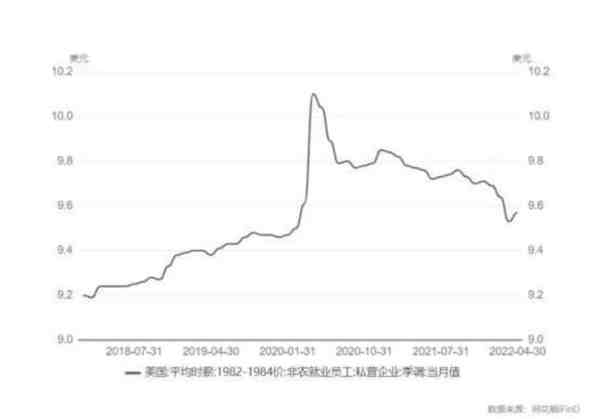

2018-2022年美国私营企业非农就业员工平均时薪变化趋势

一部分年龄大的劳动者厌倦了现在的生活,选择提前退休,这导致美国劳动参与率大幅下降,职位空缺明显增多。

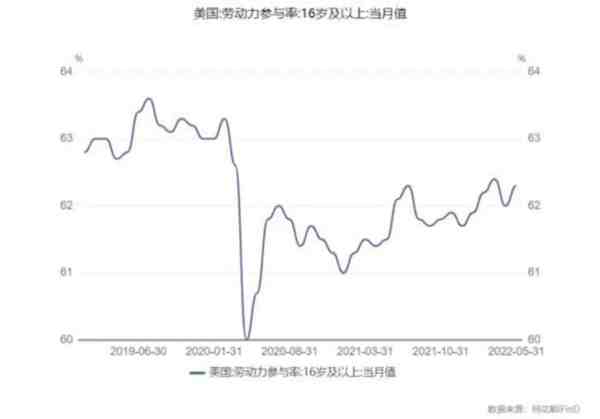

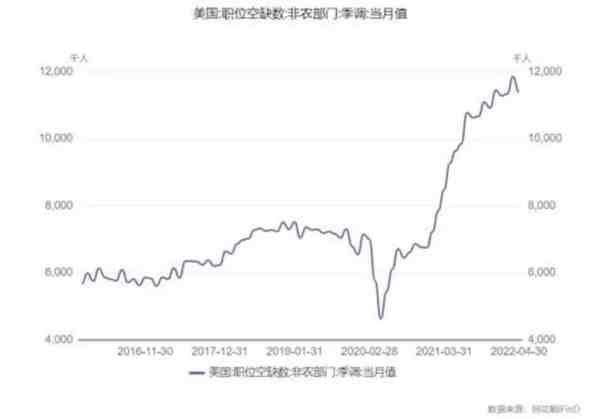

2019-2022年美国16岁及以上人口劳动参与率变化趋势

2016-2022年美国非农部门职位空缺数变化趋势

更多的人心中充满了怒火。他们不满政府的抗议政策,不满资本的压迫,不满贫富分化。老板无视他们的健康,只是催促他们干活,工友在染病后无人照料,有些人甚至只能卑微地死去。这一切他们都看在眼里。

一方面是刺激政策下经济复苏,企业急需招工,一方面是疫情下美国劳动者躺平,职位缺口越来越大。于是,2021年美国劳动力市场发生重大变化,缺工导致工人处于一个相对有利的地位,工人的力量变强了。这种力量的直接表现就是罢工增多(One of the most prominent forms of worker power last year was the use of strikes)。

工人以罢工为后盾,迫使企业加薪。以约翰迪尔万人大罢工为例(2021年)。约翰迪尔(John Deere)的万人大罢工是该厂工人三十年来第一次罢工。John Deere员工工会是美国汽车工人联合会的成员,工会与公司的集体合同马上到期,公司愿意提供30美元的时薪,工会却要求更高的工资和更好的福利。双方没谈妥,这成了罢工的主要矛盾。另外,2021年该公司获得创纪录的利润60亿美元(估计是预期利润),但却迫使工人在疫情期间加班加点,很多工人每天和周末工作 10 到 12 小时,工人多有不满,这成了罢工的重要导火索。罢工持续了五周,工人大获全胜,资方将被迫在第一年给工人涨薪 10%,随后在第三年和第五年增加 5%,并且支付工人 8500 美元的签约奖金。

这次罢工仅是美国工人2021年斗争的一个缩影。2021年的斗争在10月达到高潮,以至于媒体将十月称为罢工月(October=“Striketober”)。

工人薪酬增加,企业有可能缩减供给,并且提高出厂价格,这又可能进一步推高物价。

(二)需求端:天量刺激

2020年3月欧美相继封城,经济大幅下滑。随后,欧美开始了史无前例的刺激政策。

1、货币政策

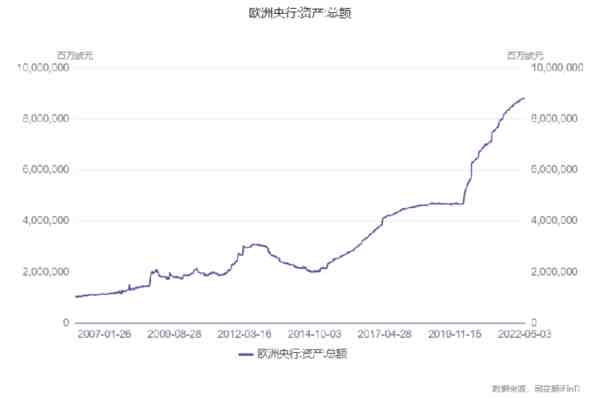

美联储实行“零利率+无限制量化宽松”货币政策。美联储在疫情之后,资产负债表扩大了一倍。欧洲央行实行“负利率+大规模扩表”政策,疫情以来资产负债表也基本翻了一番。这一时期,主要资本主义国家均实行大规模刺激政策。

美联储资产总额

欧洲央行资产总额

2、财政政策

美国财政政策:发钱+大规模基建。

一方面直接给民众发钱,刺激消费,美国薪酬保障计划向小企业提供免偿还贷款, 用以支付薪酬。另一方面通过其他方式向社会注入资金。“政府通过直接存款拨付、给地方政府注资、投资基础设施建设、成立基金会等方式向社会投入了巨量的财政转移支付。”特朗普时期规模至少在3万亿美元,拜登时期至少在1.9万亿美元。

英国也有类似计划,如前所述,英国推出“在新冠病毒疫情下保留职位计划,雇主可申请领取暂时休假员工的平常每月薪酬的 80%。”

3、刺激政策产生的后果

首先,直接发钱刺激了居民消费需求,进而直接刺激了全球的消费需求。其次,金融市场资产价格大涨。大量货币流出来,一部分直接发给消费者,一部分通过各种方式流入房地产和股票市场(包括比特币市场),金融资产在流动性催生下不断增值。于是一个诡异的现象出现了,一方面是疫情肆虐,一方面却是房价高涨、股市猛冲。金融资产涨价,对消费有好处,财富效应会进一步刺激消费需求。也就是说,我看着手里面的股票涨价了,消费的欲望也会变得强一些,毕竟套现之后钱多了。

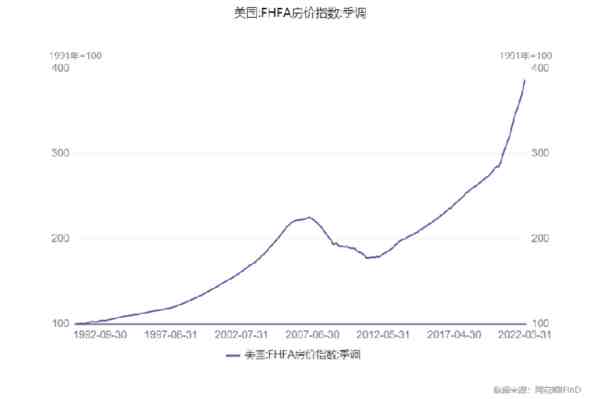

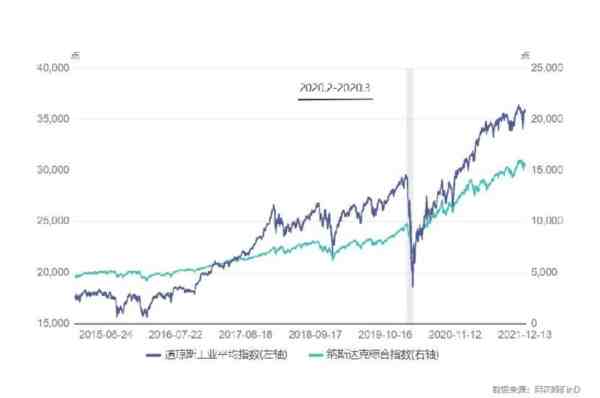

大家看下图,疫情以来美国房价和股市指数都远超金融危机前期最高点。

美国FHFA房价指数

道琼斯工业平均指数(深色线,左轴);纳斯达克综合指数(浅色线,右轴)

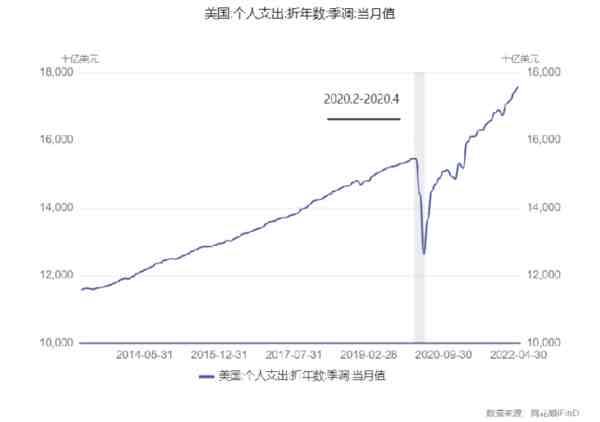

这张图是美国个人支出情况(当月折年数)。从图中看出,美国在疫情初期(2020.2-2020.4),个人支出大降。但是2020.4以后(美国开始刺激以后),个人支出快速上涨,并在2021年上半年左右超过疫情前的最高点。

不仅如此,从第二波疫情以来,欧美就放松管制,放开制造业,并逐步放松服务业,采取半躺平姿势(代价是很多人死亡)。这配合上消费需求上涨,使得欧美经济快速回复。

(三)大宗商品价格暴涨

一方面是供应链断裂,供给的产品变少,运费变高;另一方面是欧美需求快速回复(个人消费需求以及制造业生产需求),特别是个人消费需求猛涨。这一组供需失衡的矛盾,导致全球大宗商品价格暴涨。

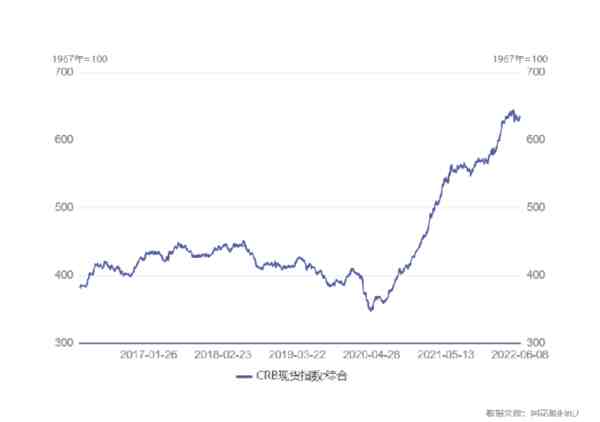

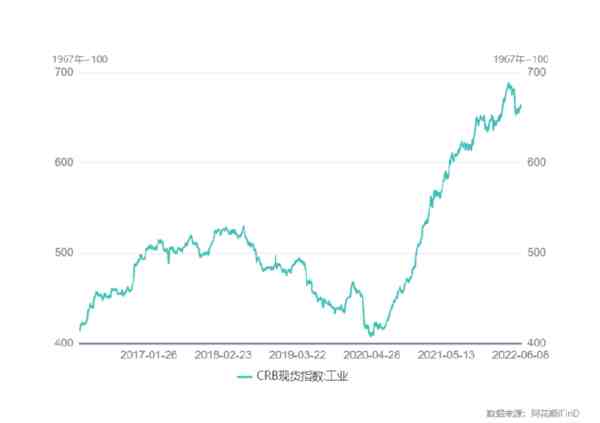

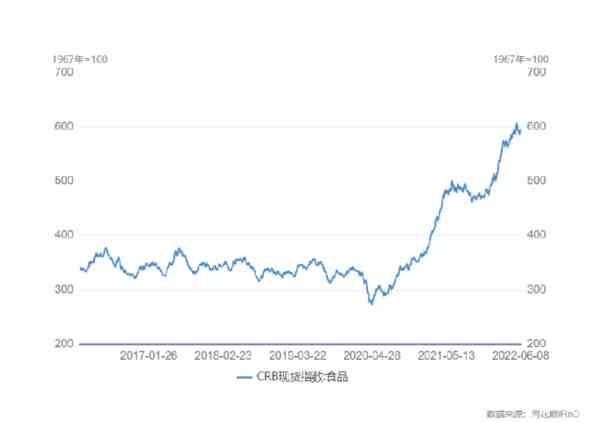

下图是美国商品调查局(CRB)的大宗商品指数,分别是综合指数,工业指数,金属指数和食品指数,所有指数都是从2020年4月份开始快速上涨。可见,美国商品从生产资料到生活资料全线涨价。

第二阶段:美国加息以来的通胀情况

(一)美国加息的原因

按西方经济学传统理论,通胀由三个部分组成:通胀预期,劳动力缺口,供给冲击。

我们可以通俗理解如下:(1)通胀预期越高,我们的消费冲动会越强。比如你预期大蒜会涨价,你就有可能提前购买,囤货对抗通胀。这就会增加当期消费,助推通胀。同时,通胀预期越高,劳动者进行工资谈判时,也会提出更高的诉求。(2)劳动力缺口越高,工厂越缺人,劳动者就处于越有利的地位,可以在劳资谈判中获得更好的工资。工资增长,企业可能缩减生产或者提价对冲,这也可能助推通胀。(3)供给冲击,也就是某些产品供给减少,价格增加,导致通胀。

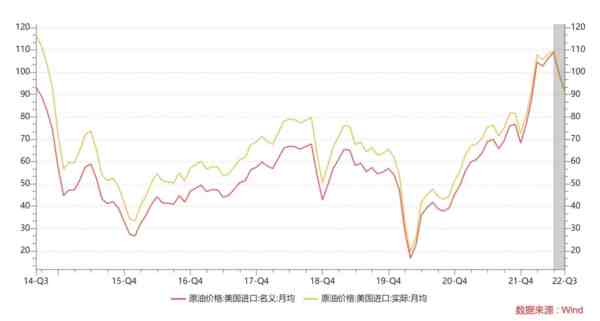

为了降低通胀,美国就需要从上述三方面入手。一方面美国在寻求各种渠道降低油价,目前有了初步效果。进口油价名义价格和实际价格均在6月见顶后逐步回落。

美国原油进口名义价格(红色线);实际价格(黄色线)

另一方面美国需要降低通胀预期,并逆转劳动力缺口。而加息就是最重要的工具。一则,加息释放了明显的信号,告诉市场我美联储不再乱搞,不再乱放水,我们要把通胀降下来,这有可能逆转市场的通胀预期。二则,加息提高了各种资金的成本,会遏制投资,进而遏制总需求,并减少企业对劳动力的需求,逆转劳动力缺口。即通过增加失业率,降低通胀。

这就是美国加息对抗通胀的逻辑。

(二)对当前情况的一些分析

1、劳动力缺口

劳动力缺口的指标是失业率与自然失业率的差值,如果失业率低于自然失业率,表明劳动力供不应求,工资很可能上涨。美国大致从2021年10月开始,失业率一直低于自然失业率。《经济学人》报道显示,“美国失业率为 3.7%,仍然非常低;每个失业者仍有大约两个职位空缺。工人的严重短缺导致工资大幅增长,进而支撑了消费者支出。”这会继续支撑通胀。

因此,只要失业率不上涨到自然失业率附近,美国就有持续加息的冲动。

美国失业率(蓝色线);美国自然失业率(黄色线)

2、能源危机

欧洲面临极其严重的能源危机。

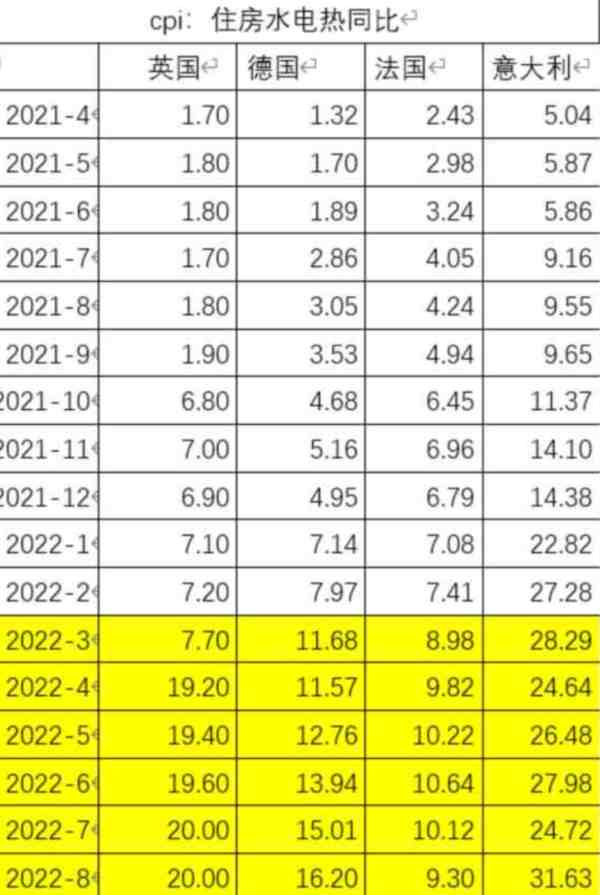

下表为欧洲四大国住房水电燃气的物价同比增长情况。疫情以来,四国住房水电燃气物价逐步增加,2022年3月以来(俄乌冲突)更是同比暴涨。这次北溪二号出事,更是雪上加霜。

欧洲人燃气账单是消费大头,如果燃气费用下不来,政府势必扩大财政支出补贴燃气费用,无论如何都不利于降低通胀。

3、财政政策和货币政策不统一

加息以来通胀仍居高不下,一个重要原因是各国的财政政策和货币政策不完全统一。

《经济学人》回顾了主要发达国家近期的政策,认为有可能出现一种情况,“鹰派的央行和挥霍无度的政府陷入拉锯战”。

在英国,特拉斯“正在借更多钱来为减税提供资金”。在欧盟,他们“正在发放 8070 亿欧元(合 7820 亿美元)的下一代基金……这种财政一体化和慷慨程度在疫情之前是不可想象的”。在东亚,日本和韩国政府“在口头上承诺减少借贷,但他们的行动恰恰相反:日本已放弃到 2025 年平衡预算的目标,韩国表示计划削减企业税和所得税。”在美国,虽然通过了《减少通胀法案》,但效应却微不足道。拜登提议取消学生债务,“其成本大约是该法案所节省的成本的两倍”。

4、小结

从目前情况看,美国劳动力缺口仍较大,欧洲能源危机似乎仍会继续,各国财政和货币政策不统一,这些都会成为通胀继续的因素。短期来看,要通胀下降,美国必然会继续加息,但继续加息会导致其他国家货币贬值,这又会导致这些国家进口产品的输入型通胀。由于各种复杂原因纠缠在一起,此轮通胀似乎仍会持续一段时间。

如果要量化预测,可以参见一些主要投资机构的预测,他们预测“随着能源价格上涨的消退和利率的上涨,美国的通胀率将从目前的 8% 下降到 2023 年的 4%”。然而即便如此,与美联储传统的2%的通胀目标仍有相当距离。

按《经济学人》预测,欧洲的通胀也许比美国会更快回复,“随着能源冲击的消退,欧洲的通胀应该会大幅下降,而美国的通胀根植于本土需求,其粘性要高得多。”

188金宝搏体育官网 SZHGH.COM

188金宝搏体育官网 SZHGH.COM

粤公网安备44030002003979号

粤公网安备44030002003979号