事实上,联想集团才是联想控股实际上真正的母公司,因为它的主体业务PC组装与销售,同时也是联想控股的主业,在联想控股上市后,联想集团一家公司的财务业绩撑起两个上市公司的财务报表。

2005年,素有“民族IT产业教父”的柳传志,因联想收购IBM个人计算机业务而被美中关系委员会授予推动美中关系杰出贡献个人称号,成为该组织成立40年来第一位获此“殊荣”的非美籍人士,不过,联想方面对此保持低调、并未刻意宣传。

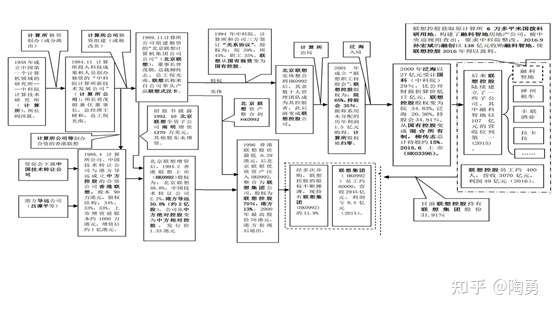

一、联想分家 制造笑话

纵观中外企业发展史,没有不追求规模效应的,因为它是取得竞争优势的重要手段。可柳传志却独出心裁、因人设事地把初具规模的联想集团一分为二,结果不仅导致负增长,而且分出去的最后成了失去。

1997年,郭为组建联想科技,将内部分散的分销、系统集成业务强力整合,之后3年,把营业额从10亿做到100亿。于是,联想内部形成联想电脑和联想科技两大“山头”的格局。联想科技和联想电脑都通过分销代理国外电脑品牌,业务出现冲突,左右互搏、自相残杀。

联想执委会讨论再三,决定“分家”:把联想品牌、电脑资产和大部分员工都给了杨元庆;郭为得到分销、系统集成业务,郭为的新公司也不能叫“联想”,对此,产生一种说法:“郭为被联想放逐”。

2001年,联想分拆为杨元庆的联想集团(新联想)与郭伟的神州数码有限公司,成立联想控股集团,在法理上继承联想身份,统辖联想集团与神州数码。联想集团继承联想的PC等核心业务,神州数码与“联想”品牌分割,重立门户、另起炉灶。此后,神州数码与联想集团曾经发生市场竞争与冲突,再之后,神州数码渐渐与联想系越走越远。

专家指出:联想分拆神州数码的主要动因有两个,提高管理效率和解决接班人问题。值得关注的是,当国际大企业把协同效应当作取得竞争优势的重要手段时,中国的企业领袖却不得不停留在处理结构性和制度性问题上,甚至为此放弃已有的协同优势。

联想分拆神州数码的结果是1+1<2。从财富效应的角度,联想集团和神州数码的股价在分拆后一直处于低迷状态,回报率低于同期恒生股指,未能实现股东价值的最大化。从经营业绩的角度,虽然分拆后两家公司的销售额、资产规模、净利润等绝对指标呈现正增长,但分拆后的业务发展并没有如预期中快速增长,盈利能力和发展能力的相关财务指标均不同程度地走低,甚至出现了负增长,可谓双输。

业内专家通过研究发现,联想通过分拆神州数码上市完成了战略转变,但是,分拆的结果却是企业为此付出了代价,不论是在资本市场上,还是在经营业绩上均没有达到“多赢”的效果。

2001年6月1日,神州数码在香港联交所上市。之后联想控股逐步卖出了在神州数码的股份,如今神州数码跟联想控股已经没有关系。

事实证明,联想的拆分最后是不成功的,如今在联想业务布局版图上,神州数码已经无迹可寻。

图为2021年7月25日联想控股官网上的业务布局,神州数码在此已经无迹可寻。

——柳传志分拆的胡言乱语

“杨元庆和郭为,都是这样‘千军易得、一将难求的’的人才……如果让他们继续合作,就会产生矛盾,联想的运营效率就会降低,效率低到一定极限程度,无非就是两种结果:分拆或者一人出去,如果到那时候,由杨元庆主导来分拆联想,其难度不知道要比我来主导分拆大多少,而到了那时候,我在局外,分拆的事我敢接吗?这应该是CEO来处理的事。郭为也说了,联想就是我的命,就是我的事业,如果让郭为出局,这么好的人才不一能找到一个像联想一样好的平台,最后选择了分拆。”

——姜汝祥评“柳传志现象”

我曾经在很多场合批评过柳传志对联想的分拆。捅了这个马蜂窝之后,在出席一些峰会时,就有企业家问我,如果你是柳传志,你又会怎么办?柳传志在不同场合都表明过他为什么要分拆联想,简单地说,就是因为有杨元庆和郭为的两虎相争。可以说,柳传志分拆联想,在结果上可以接受,可以理解,甚至是很好的一个选择。其实,我们应当站在不同的角度来看待这一问题。站在“双轨制”时代,我们要去理解并赞扬柳传志在当年的压力下,把一个错了的事做对了。但站在市场经济时代,我们却要明确,以后再那么做就是明显的错了。因此,当时代转折来临的时候,如果柳传志不能承认那是一个错误,如果我们还把错误当成榜样在歌颂,这不仅黑白不分,而且是对后来者的误导。其实柳传志分拆联想说起来也很简单——“因人设事”,这本来是很简单不过的错误逻辑,但为什么这样一个明显的错误,中国整个企业界却对此表现出“集体的沉默”呢?答案在于,这是一个文化现象而不是个人现象。

二、柳传志“再造一个联想”了吗?

联想控股于2015年6月29日在香港交易所正式挂牌上市,其股票代码为http://3396.HK,IPO(首次公开股)发行定价为42.98港元,预计融资146.27亿 港元,IPO中所发行的股票获得了45.17倍的认购。

但迄今为止,柳传志意图不仅未能实现,相反整个发展未达目标:联想控股上市首日即跌破发行价42.98元港币,股价一直低位徘徊。

2021年11月14日联想控股股价图。

2015年4月15日,联想控股港交所提交IPO招股书的消息传来后,顿时成为媒体聚焦追踪的热门话题,此起彼伏的换汤不换药炒作后,引发的似乎是一片盲从的赞同声,仿佛联想控股总裁柳传志香港之行创下惊天之举。

一些媒体津津乐道于联想控股的投资图谱、投资业务四个梯度、发展历程中的几个阶段的描述,尤其对联想控股的2895亿营收溢美有加,褒赞为“一个让人瞠目的数字”。并以国内一些企业为例,比较高低:“上世纪末,包括海尔、联想(联想控股子公司、实际为母公司)、长虹等企业提出要冲击世界500强,至2014年,海尔集团营收为2007亿元,联想集团(联想控股实际母公司)2013/2014财年营收为387亿美元,长虹集团约为600亿元。”

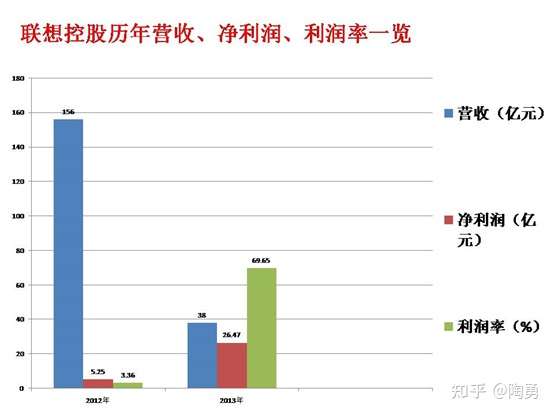

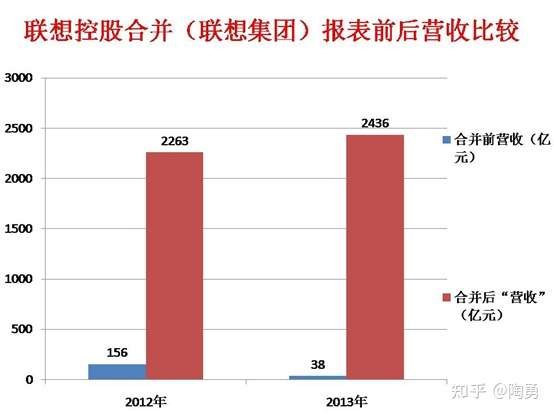

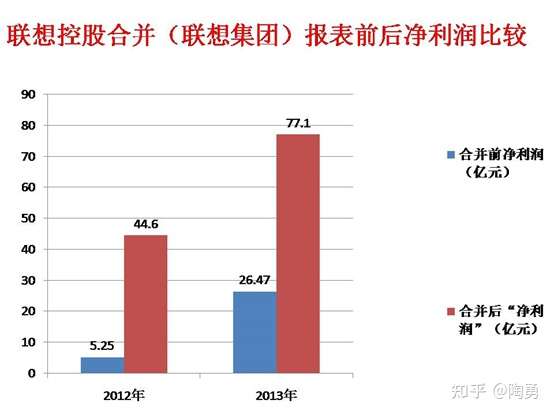

由于联想控股上市前没有公开的财务数据,故上市三年前的财务信息无从获得,分析比较只能从 2012 年开始。

当诸媒体一起鼓噪柳传志“十五年再造一个联想”时,众人皆醉我独醒,揭穿这一谎言实属责无旁贷!

为此,有媒体认为,联想控股获得了惊人的业绩,“以2895亿元营收,联想控股这家实际上从2000年后才开始独立运作的公司已经是一家世界500强公司”。

但本人对上述评判嗤之以鼻!

——“2895亿元营收”一块巨无霸充水海绵

纵观联想控股的发展历程,与它实际上的母公司——联想集团——1984年11月由中科院计算所创办,初始名称叫中国科学院计算技术研究所新技术发展公司如出一撤,都是秉承柳式“买买买”的做大风格,一直在通过不断的并购扩张业务领域,从而建立行业领先地位。

联想集团通过并购成为全球PC老大,联想控股的多元化发展也在多个领域谋得头牌地位。

然而,不断并购,能够做大,但不一定能做强。无论是上市公司联想集团还是联想控股,都曾一波三折。

而联想控股,这个以房地产业务为主业的投资企业,自2001年成立以来一直在吃老本——主要营收来自融科智地的业绩,其他无数子公司业绩占比很少。

2013年9月17日,中国经济网引自黑马评述说,联想控股财报显示,弘毅贰零壹零股权投资中心(联想控股旗下弘毅投资第二只人民币基金,基金规模100亿元)在2012年全年亏损额达到5.7亿元。此外,由联想控股持股41%的神州租车、持股56%的拉卡拉在2012年分别亏损1.34亿元和2.86亿元。上述这些亏损也导致联想控股2012年的营业利润同比减少8.8%。”

黑马还指出,在不到一年的时间内,丰联酒业共斥资20亿元对湖南武陵酒业、河北板城酒业、山东孔府家酒业三家公司进行收购,也使得其在并购链条不断拉长的情况下未能做好内部整合。今年8月,担任丰联酒业总裁2年的路通去职,其职务由联想控股高级副总裁、佳沃集团总裁陈绍鹏接任。

黑马援引一名业内人士表示,联想控股在大并购、大整合下,或遇到华润系此前曾遭受过的风险。

此外,在他看来,对于君联资本和弘毅投资而言,也并不是能打包上市的理想业务。“君联资本和弘毅投资都是GP和LP合伙制,联想控股顶多只能将基金管理公司打包进去,但这块的利润贡献每年就只靠2%的管理费以及项目的Carry(分红),股权投资基金终究不是个持续性的生意。”

有鉴于此,联想控股“2895亿元营收”只是一块巨无霸充水海绵,因为它把上市公司联想集团的业绩纳入自己的财务报表,即便如此,假如挤掉水分再看利润率、净利润,恐怕真得会让人瞠目结舌。

上图为联想控股合并联想集团报表前的真实财报数据。

——联想控股等于“融科智地 + ”?

“2895亿元营收是如何炼成的?联想招股书显示,联想控股通过30年培育了一批行业领先企业。列出的第一家是1984年开始投资的联想集团,现在联想集团是全球最大的PC制造商,第二大PC和平板电脑制造商,及第三大智能手机制造商(包括收购摩托罗拉手机之后的销量,以2014年出货量计)……” 某媒体的如是报道。

世界之初,是“先有鸡”还是“先有蛋”?这一个让人百思不得其解的古老争论谜题,让人们总是不断地去探索并讨论生命与宇宙的起源问题及其世界的本质。

那么,谈到联想控股与联想集团的关系,似乎也存在是“先有鸡”还是“先有蛋”的问题。不过,无论如何,2001年成立的联想控股实际上是基于联想集团而产生,它怎么可以在1984年投资联想集团?1984年,“联想控股”恐怕连个细胞都说不上,居然给它母公司投资,岂不错乱?

当时,联想控股对联想集团持股30.55%,而联想集团被联想控股合并报表后,“贡献了”绝大部分营收和利润。

那么,联想控股把联想集团捆绑后二次上市的意义何在?

联想控股招股书显示:2012年联想控股“营收”为2263亿元,2013年2436亿元,2014年2890亿元,“净利润”分别约为44.6亿元,77.1亿元,78.2亿元。

根据联想集团年报,2012年营收340亿美元(约2107亿元人民币),2013年387亿美元(约2398亿元人民币);净利润分别为6.35亿美元(约39.35亿元人民币),8.17亿美元(约50.63亿元人民币)。

那么,把联想控股与联想集团历年的营收额与净利润对应比较,傻瓜都能看出,联想控股实际上就等于“联想集团+”——“融科智地+”。

2014年——2020年联想集团与联想控股营收和净利润比较。

需要说明的是,联想集团与联想控股财年起止月份有所区别:联想集团是按每年4月到来年3月为一个财务年度,联想控股则是按照自然年的1—12月为一个财务年度,有鉴于此,其两个公司财年不完全“同步”,盈亏状况也不完全同步,但总体上还是可以对比分析的。

三、融科智地败走麦城

2015年11月4日下午,联想控股总部召开融科智地高层人事调整会议,宣布罢免融科智地总裁陈国栋,融科智地总裁室全部解职。

会上,联想控股董事长兼执行董事柳传志发言表示,推荐郑志刚组建更加年富力强、充满朝气的领导班子,领导融科杀出一条血路。”

中国房地产报记者独家获悉,高层调整的主要原因是被联想控股当做上市公司“一级火箭”推手、“联想控股上市后年净利润增长要保持在30%以上”重任的融科智地运营乏力,业绩低迷,对上市公司股价提升作用有限。

“每月现金流只能勉强持平,至今为止年度目标只完成60%左右。”融科智地一项目负责人郭峰(化名)透露,柳传志对此很不满意。

据媒体报道,会议阵容强大,柳传志及联想控股一众副总裁,融科智地总裁室、各地区总经理和联想控股各部门负责人近50人出席。

但是,此次高层换血并未挽救融科智地,到了2016年9月,融科智地所有41个附属公司的股权及债权,共计42个物业项目,总额接近138亿元尽数出卖。

事实上,过去许多年,对联想控股业绩贡献最大的除了联想集团,就是融科智地。

2000 年前后中国房地产市场火爆,“联想控股顺势成立了融科智地,进入房地产领域。”

融科智地在全国各地的扩张主要拜赐地方政府希望通过引进联想科技园区建设带动地方实业发展,为此纷纷给联想提供廉价地块。融科智地转手进 行房地产开发,赚得钵满盆盈。

融科智地房地产开发有限公司曾在全国19个城市,开发建设40多个项目,有40万平米物业资产,土地储备超过700万平米。

但是峰回路转,始料未及。国家产业政策调整、房地产领域监管加强, 再加上市场行情变化,导致联想廉价地源枯竭,习惯低拿高卖的融科智地难以应对市场竞争,因而经营业绩每况愈下。

2016年9月18日, 联想控股宣布,将旗下房地产子公司融科智地除融科资讯中心之外的几乎全部资产即41家附属公司出售给融创,交易金额约136.5 亿人民币。至此,联想控股旗下的房地产项目已经所剩无几,但融科智地起家的地块——融科资讯中心依然保留。事实上,融科资讯中心——跨国公司办公楼, 一直是融科智地稳定的利润来源,甚至是最重要的利润来源。

多年来联想控股投巨资进入的房地产业务融科智地,不管是在规模还是在利润方面一直表现欠佳。经营不善,反成为联想巨大的包袱。最终只能甩卖。

四、建成“第三个、第四个、第五个联想……

2001年开始,由柳传志独自掌控的联想控股开始非主业多元化、则积极跨领域“发展”,引进战略合作者与资金,投资房地产、物流、餐饮等等,柳传志意图建成“第三个、第四个、第五个联想……”

此时的联想控股,已经不是严格意义上的计算机企业联想公司。而作为联想控股利润最稳定来源的“融科置地”,其问题已经远远超出“技工贸”和“贸工技”之争的范畴了。

2008年之后,联想控股将核心战略定为“战略投资+财务投资”双轮驱动:战略投资包含IT、金融服务、医疗服务、农业与食品、创新消费与互联网等业务;财务投资包含联想之星、联想创投、君联资本与弘毅投资四大风投平台。

据报道,联想控股逐渐演变成一家投资驱动的公司,子公司联想集团的重要性逐年下降。联想控股2018年年报中,金融资产占总资产的比例45%,IT资产下降到了36%(2020年同)。

从2001年来,联想控股以联想集团为基础,开启扩张模式,陆续创设了很多投资公司,做了一大堆投资,迄今为止,也没有真正从投资上获得多大成功。

2021年4月,一众媒体同声报道:“联想控股发布2020年业绩报告,财务投资表现优异”,但真要相信他们你就上当了,2015年联想控股上市,也是他们一众尬吹“柳传志十五年再造一个联想”。

但在笔者看来,联想集团才是实际上真正的母公司,因为它的主体业务PC组装与销售,同时也是联想控股的主业,在后来的联想控股上市后,联想集团一家公司的财务业绩撑起两个上市公司的财务报表。

图为2020年联想控股财报中IT(联想集团)业绩占比92%以上。

在联想控股2020年财报中,全年营收4175.67亿元、净利润38.68亿元,但联想集团2020年4月——201年3月全年营收4116亿元,净利润约80亿元,联想集团营收与净利润业绩被联想控股合并报表后支撑了整个联想控股总营收与总净利润的“主体构成”,还是笔者的一句老话,上市公司联想集团一家企业的业绩撑起了两家上市公司联想集团与联想控股集团的财务报表,所以,笔者说联想集团才是联想控股的母公司。

截至2021年11月14日,联想控股的市值168.39亿港元,而联想集团市值981.40亿港元,“母公司”联想控股并没有“子公司”联想集团更值钱——“母公司”的市值才相当于“子公司”六分之一。

然而,子公司比母公司更值钱,本身可能就是笑话,但根据联想集团2020——2021年财报(2021-2022年中报没有相关数据),联想控股占有联想集团23.81%股份,如果目前不变,对应的市值超过233亿港元。也就是说,联想控股仅拥有的联想集团股份资产就超过现在自身市值,而且还丢失了68亿多港元的资产,或者说联想控股拥有负资产68亿港元。虽然股市泡沫很多、涨落不定,但联想控规与联想集团的市值倒挂,确实也令人感到奇葩!

188金宝搏体育官网 SZHGH.COM

188金宝搏体育官网 SZHGH.COM

粤公网安备44030002003979号

粤公网安备44030002003979号