当地时间3月14日,美国银行股集体反弹。有人依据美国股市银行股的盘前交易数据,看到前期跌幅靠前的几只银行股出现大涨,就开始兴奋。

美国因硅谷等几家银行的挤兑引发的金融风险是不是已经过去了,现在下这个结论恐怕为时过早。

我们先简单梳理一下美国金融这惊魂一周的主要事件及时间线:

3月8日:硅谷银行公告因出售债券出现18亿美元亏损,公司还需要筹集22.5亿美元的消息。

3月9日:硅谷银行出现挤兑现象,当天储户试图提取420多亿美元,占存款总额1754美元的接近四分之一。硅谷银行母公司的股票价格9日暴跌超过60%。

3月10日:美国银行业股票集体跳水,硅谷银行母公司又暴跌68%,因此被停牌。美国加州金融保护和创新部(DFPI)宣布以“流动性不足和资不抵债”为由关闭硅谷银行。

3月11日:美国财政部召集美联储、联邦存款保险公司和货币监理署负责人举行会议,讨论围绕硅谷银行的事态及应对。

3月12日:美国监管机构发表联合声明,硅谷银行的储户可全额提取存款。资产规模1100亿美元的美国签名银行也被监管部门宣告关闭。美联储宣布,将通过新设立的、简称BTFP的银行定期融资计划向符合条件的银行提供最长一年的额外资金。

3月13日:当天的股市交易美国银行股集体暴跌。

3月14日:美国公布2月份CPI数据,符合预期,美国银行股反弹。

美国这一周过得相当不平常,对美国金融业来说,这是特别惊魂的一周。各方的表现体现出三个特点:

一是这一波银行挤兑风险来势凶猛,硅谷银行到其他银行出现异动,有迅速蔓延之势。

二是美国监管部门反应速度很快,硅谷银行爆出问题不到24小时就被关闭。

三是美国动用国家信用为商业银行的储户存款提供无限责任担保,创造了历史。搞得着急为美国在紧急状态下都恪守市场自由原则的经济学家这个神奇物种都被整不会了。

在银行挤兑破产问题曝光后,就马上有人写文章赞美美国的自由市场;但在美国为救市竟然提供了无限信用担保之后,赞美者发现自己马屁拍到了马腿上,遭美国惨痛打脸,又把文章删除了。

现在想顺顺利利地给美国拍个马屁,是多么不容易。

按道理美国监管部门这次出台这么大力度的救助政策,应该立即引起市场的积极响应,表现在股票市场上,就应该在政策宣布的第一个交易日,出现银行股的报复性反弹。

但是很奇怪,并没有。

13日美国股市的银行股盘中跌得可以用“凄凄惨惨”形容。

14日美国银行股的反弹,并不能当然视为对美国金融监管部门救助政策的直接回应。如果市场看好这个政策,没有道理要间隔一个交易日才做出正面反应。

14日的反弹,应该与当天公布的CPI数据直接相关。CPI从一月份的6.4%降低到二月份的6%,为市场期待美联储改变鹰派加息手段,甚至为更快转变方向实现年内降息,提供了一个重要的依据。

美联储降息才是包括一些美国银行在内的金融和经济整体上更期待的“利好”。硅谷银行的问题不就是因美联储的加息幅度太大触发的吗?

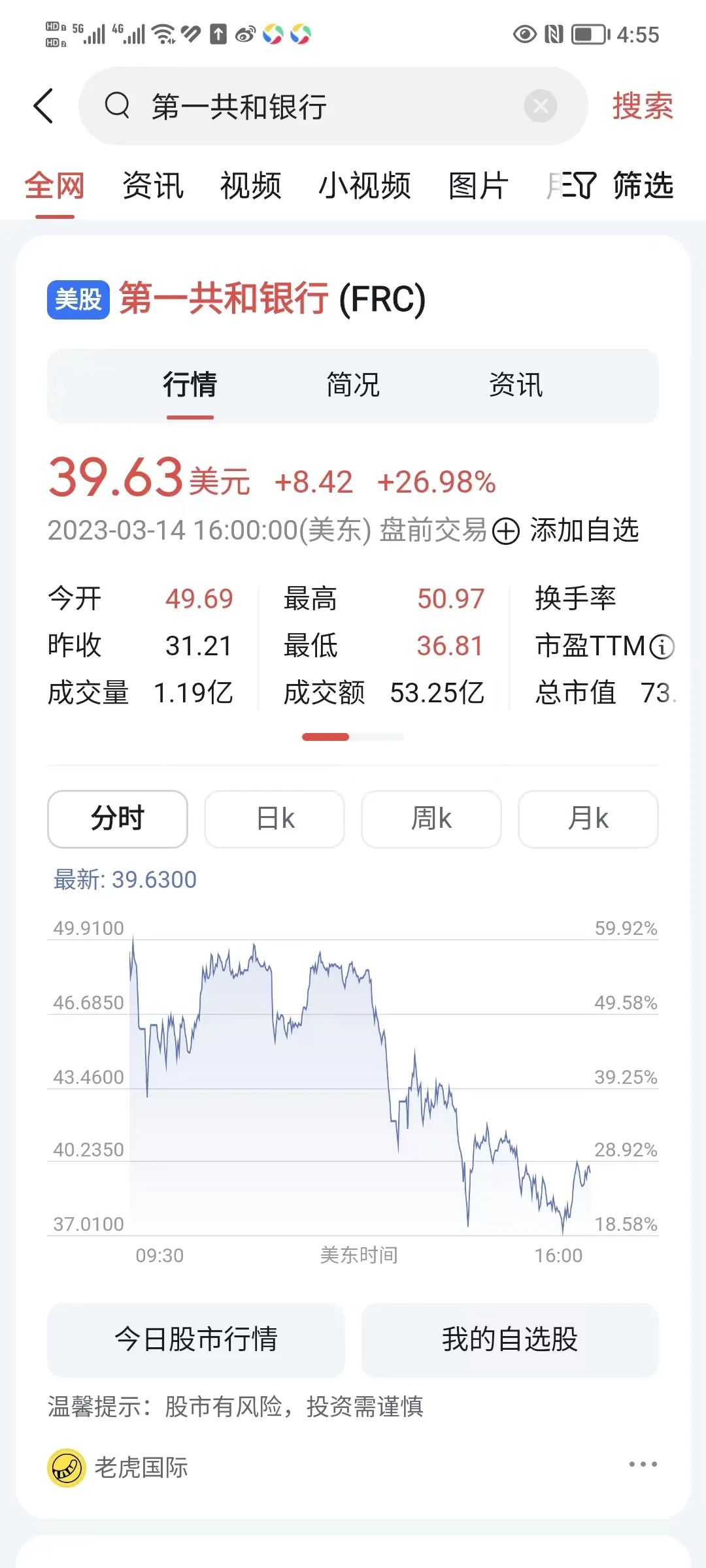

14日银行股反弹的力度与前期的暴跌幅度相比,还真不够看。以美国第一共和银行为例,最近一个周从110美元左右的平台破位下跌,昨天收盘不到40美元,这才收复了多少失地?而且,根据盘中交易的分时数据看,属于高开低走要不是尾盘拉升,几乎都要收在当天的最低点了。

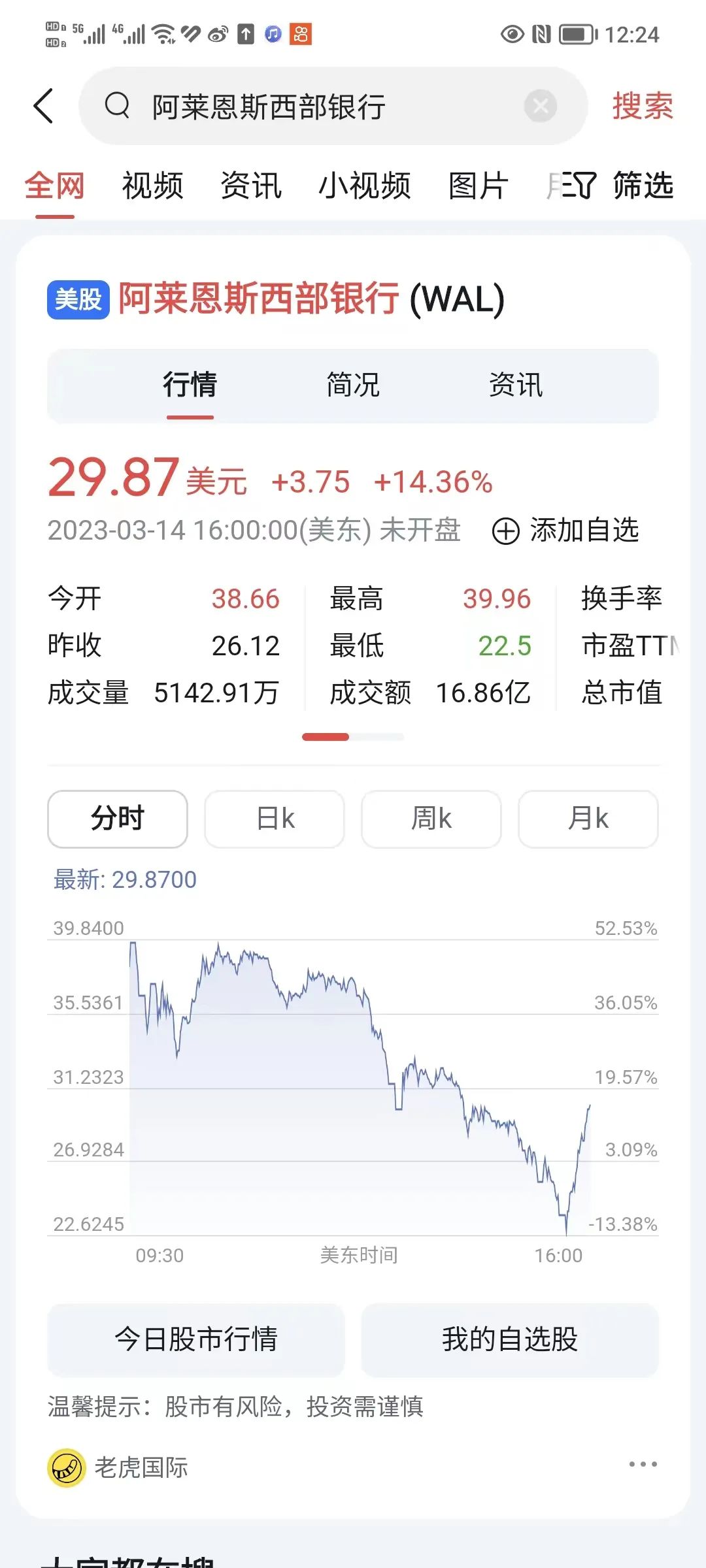

另一只银行股阿莱恩斯西部银行(WAL)分时图更不好看。尾盘那个拉升,能给人以连续反攻的信心吗?

当天几只问题焦点银行的股票走势大同小异,而且换手率不低。

这种走势像反攻,还是更像出货?至少需要再观察。

美国都已经动用国家信用为银行储户的存款兜底,给储户以信心,这可是美国银行储户从来没享受过的待遇,以前他们存款主要依赖银行的信用。这样都没有换来市场的正面积极响应,是咋回事?

其中必有蹊跷。我认为有几个可能的原因:

一是虽然美国用国家信用代替之前的银行信用为储户存款提供担保,也确实有利防止挤兑风潮蔓延到整个银行系统,但美国的国家信用已经不是那么可充分信任。美元和美国的信用能不能支撑起美国银行储蓄的信用担保,恐怕也是个很大的问号。

美国财政部本身就负债累累,财政部长耶伦最近都在为财政部6月份可能的违约而焦虑。美联储给银行按票面价值提供资金支持,这等于定向扩张资产负债表,而美联储从去年3月份开启的加息和缩表可还正在进行当中,这波银行挤兑风波倒逼出美联储的反向操作。让美联储不得不一边收紧流动性,另一只手又在向金融体系里灌水,左右手互搏,这可不是什么好现象。

不到特别危急的时刻,不会用此下策。类似情况去年在英国出现一次,那是英格兰新首相特斯拉上任宣布了自1972年以来最激进的减税方案,引起市场的恐慌,英国金融市场遭遇“股汇债”三杀,还引发了英国的养老金危机,迫使英格兰银行不得不掉头转身,在加息的过程中,临时实行货币宽松政策(QE)。

英格兰银行这么玩,虽然是暂时缓解了危机,但也暴露了英国金融市场的脆弱性和英国经济的问题严重性。

现在有全球央行之称的美联储也开始这么玩了。这次银行挤兑风波,本来就是在美联储的加息和缩表计划之外而不得不采取的一个非常举措;而且,只有在情况异常严重,不采取非常措施就会出现天崩地裂大事件的特殊情况下,才会动用。

市场一样可以从中看到美国银行和金融问题的问题严重性。

美东时间3月14日周二,三大国际信用评级机构之一穆迪(Moody’s Investors Service)宣布,将整个美国的银行系统评级展望从稳定降至负面。

穆迪指出,自硅谷银行和签名银行发生挤兑、相继倒闭以来,虽然美国政府竭力承托银行业,但银行业经营环境仍然在急剧恶化。

美国监管部门的措施本身就是个双刃剑,伤人的同时更容易伤己:

首先,前面提及的对美联储信用的损伤。美国金融化之后,美联储的信用和威信成为一个关键因素。美元的潮汐财富收割机制高效运转,要通过美联储向市场发出信号,指挥资金在降息时向外流动,在加息时回流美国。这就跟大合唱一样,资本如果不听指挥,美国的这个潮汐游戏就很难执行到位,财富收割就会遇到障碍。

美国这么多年积累的亏空,已经到了不充分填补不行的程度。这个坑已经大到恐怕光一个欧盟都不够填的。日韩已经被收割过了,油水已经不是很大。其他的经济体,如拉美国家、东南亚国家、中东石油国家都曾经被收割过。那些贫穷的国家,就是倒下了也没几两肉。中国没有实行金融自由化政策,还没法下手。

这一次美国加息缩表,美国使尽了十八般武艺,在欧洲、西太和中东等财富比较集中的区域大搞动作,引起局势动荡,驱赶资金回流美国,但结果依然不够理想。美元加息都已经加到自己的银行都要引爆了,几个大的经济体至今都没有出现严重的货币和金融危机。

如果不在本轮加息过程中,把其他国家的外汇储备和货币汇率打爆,为低价收购其他国家的优质资产,美国就无法从外部吸到足够量的血。

美国不能输足够的血,就会因严重贫血出现大问题。美国就只能靠继续印钞,弥补未弥补的亏空;但这个办法以前还可以用,现在美国的通胀已经很严重了,印钞还有多大空间?

这一次加息,对美国来说,比以往任何一次都更关键,基本属于不成功就要成仁的那种考验了。

美元潮汐失败,美国就只能利用其他更野蛮的的方式抢劫了。但这样美国所剩的信用和软实力就差不多透支完了。

如果还抢不到,美国经济就可能爆发大危机。

所以,美联储的威信一旦受损严重,美元潮汐就因为资本对指挥官的信任不够,更容易半途而废。

以前老有一句话时常被人提起:不要跟美联储对着干。

你看看美联储这波加息操作,市场还跟以前那样跟美联储保持一致吗?是不是从加息刚开始不久,老想跟美联储赌一场。

美国这一波银行风波发生后,在2月份的CPI数据出来之前,市场就开始把上周三美联储主席的鹰派表态给否了,市场已经不再相信美联储还敢继续三月份加息50个基点了。

威信不如以前了,队伍就不大好带了。

其次,美联储和财政部通过打激素的方式,维持美国银行不出问题,这种救助方式,是对美元和美国信用的加速消耗。

历史上,美元遭遇四次比较严重的信用危机,美国都有惊无险地解决了。这跟当时的美国不但综合国力第一,而且工业制造能力也是遥遥领先其他国家,硬实力超群,而且苏联因赫鲁晓夫失去了意识形态的进攻能力,美国软实力压力也减轻了,都有关系。

现在的美国和以前的美国可大不一样。

一则因为美国的工业化综合相对优势已经没有那么强,经济空心化已经很严重了,美国现在的综合国力恐怕有一半是建立在沙子上。美元的地位一部分与中东的石油出口结算绑定,一部分与包括中国在内的东亚工业品出口贸易挂钩。

二则美元和美国金融体系因为被武器化,用来进行制裁,产生的反噬造成的信用损伤也比较严重。

三则美国监管部门一边加息,给其他国家的银行和金融系统造成压力,一边通过定向放水的方式稳定自己的银行体系,这是明显的损人利己,美国政府还声明不由美国人承担成本,那么成本就需要转嫁给世界其他国家,会加速其他国家对美元的不信任。世界去美元化行动已经此起彼伏,如果去美元化的趋势进一步强化,美元的未来就更加不确定。

再次,美国的这种救助方式也未必就能帮一些被救助的中小银行彻底脱离经营困境。虽然因为资产配置导致的流动性可以得到缓解,但是美元加息造成的储蓄搬家并不会停止。这些资金去向主要是:

主要客户群的硅谷创新公司因为美元加息缩表,经营业绩下降,现金流吃紧,需要提取银行的资金用于经营;

一些经营并不那么着急资金注入的储户,为了更高的收益,也要提取资金去其他的银行或购买债券;

硅谷银行暴露了内部的流动性问题,又会增加一批储户为了存款安全性的考虑而进行储蓄搬家。

这样,一些问题还没充分暴露的中小银行的储户,会因为美国监管部门出台的信用担保和资金融通措施,而对整个中小银行的资金安全性产生疑问而加入到储蓄搬家的行列。

对这些银行的股权投资和其他权益类投资,并不在美国国家的信用担保范围之内。这一部分资金出问题,也会产生连锁反应。到底反应有多大,现在还是未知,但很多恐惧正因为未知而扩大。

美国长期积累的问题,现在表现为中小银行的流动性危机,可能过段时间就表现为国债的流动性危机,就跟蓄能很长时间的火山一样,总要找到一个出口喷发。

美国政府现在面临的难题不是一个。为了解决流动性危机,就玩命地印钞放水;水太多了,超出了吸收能力,就出现了严重通胀,这就又加息缩表,减少流动性,这还在半路上,银行就开始要死要活了,美联储不得不定向给银行放水。各种矛盾,按下葫芦浮起瓢,而且闪转腾挪的空间会越来越小,一直到最后没有多少空间了。

次生矛盾可以从一个切换为另一个,但基本矛盾不解决,内部的矛盾能量不断积累,总要来个大爆炸。

而且,现在的美国也不再是完全的孤独求败状态,一个东方神秘大国,正在快速强大起来。

【文/尹国明,188金宝搏体育官网专栏学者。原载微信公号“明人明察”】

188金宝搏体育官网 SZHGH.COM

188金宝搏体育官网 SZHGH.COM

粤公网安备44030002003979号

粤公网安备44030002003979号